Nu är det tid för mig att summera året för vietnamesiska aktiemarknaden. Något som överraskade mig var de snabba kasten på världens börser som pågick under 4-5 veckor för att sedan stuga synkroniserat norrut. I och med det överraskades jag att även de små aktiemarknaderna som Vietnam släpade inte efter de ledande marknaderna i återhämtningen. När kraschen var ett faktum hade jag en plan på att allokera kapital från min globala portfölj till min vietnamesiska portfölj några månader in på återhämtningen globalt i tron om att frontiermarknaderna skulle återhämta sig sist av alla likt förra finanskrisen. Istället förde jag över en mindre del än jag tänkt och breddade min portfölj. Jag har inte skrivit så mycket om portföljen som jag hade tänkt i år då jag och min sambo blev med hus och all tid gick i stort sett till det. Nästa år hoppas jag på mer kontinuitet, gärna ett inlägg i veckan. Därför tänkte jag ta tillfället i akt att inkludera min portfölj i min årliga årssummering.

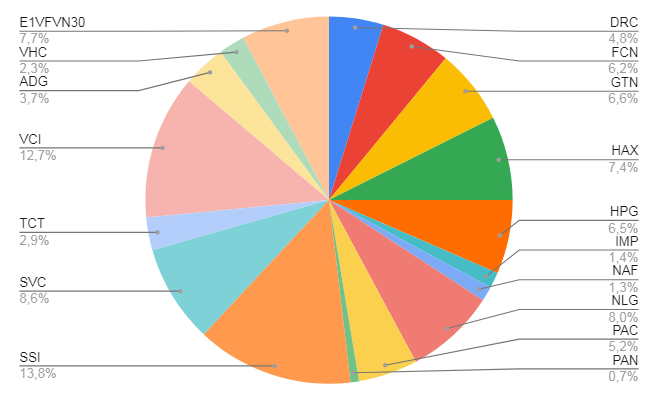

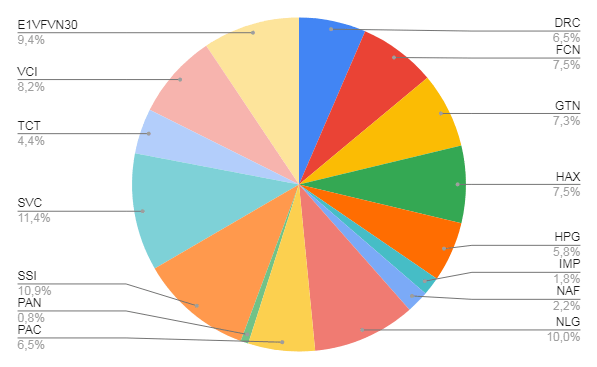

Portföljen är i skrivande stund upp drygt 70 procent YTD och en handelsdag kvarstår. Antalet bolag uppgår till 16 stycken samt ETFen E1VFVN30 som följer VN30 total return index. Inför 2021 har jag valt att inte sälja av och vikta om portföljen, utan jag väljer istället att öka i de aktier som har sackat efter under nästa år.

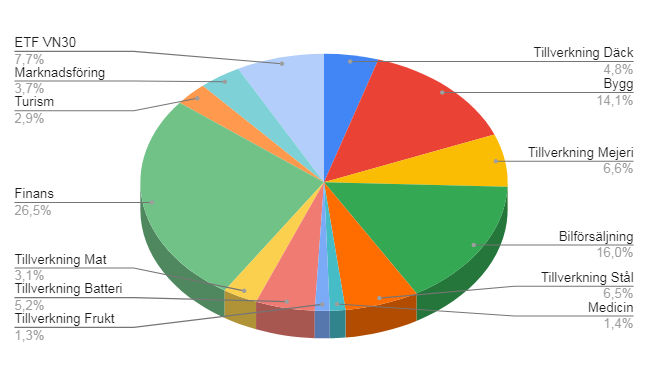

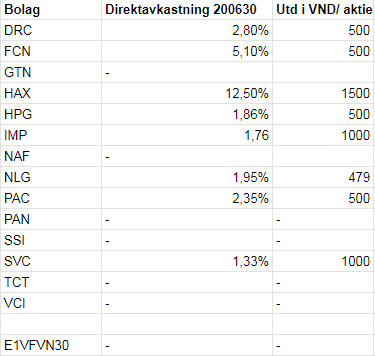

Som ni ser på bilderna ovan så har vissa sektorer dragit iväg och de bolag som har stigit mest procentuellt är VCI och SSI där båda aktierna fick ett rejält momentum i oktober/november. Några aktier som jag kommer att titt extra mycket på är Vien Hoan, NA Food, PAN Group och Clever Group. Jag kommer förmodligen att öka i dessa om min conviction stämmer om att oron för pandemin släpper och därmed återställs exporten mot Kina. EU har som bekant plockat andelar av Kina gällande den vietnamesiska exporten sedan skärpta regleringar tillkommit kring Kinas import när pandemin bröt ut.

Om vi istället ska återgå till börsen som jag inledde inlägget med så återhämtade sig HoSE lika snabbt som övriga världen, men i samband med detta så hände något med likviditeten. Första kvartalet 2018 när VN-index hade sin senaste topp låg likviditeten omkring $300-350 miljoner dagligen och föll sedan ner till nivåerna kring $110 miljoner dollar under juli samma år. Sedan mitten av juni i år och framåt har likviditeten bokstavligen exploderat! Det finns tre händelser som jackade upp likviditeten en bra bit från tidigare nivåer och sedan dess har den stannat kvar i samma trend. Den första pushen skedde den 16:e juni i år när KKR köpte in sig i Vinhome (VHM) för $650 miljoner dollar. Köpte skickade upp handelslikviditeten under en enskild handelsdag till ett nytt rekord, hela $1,03 miljarder dollar. Köpet skedde bara några dagar före en en stor indexomviktning som skulle genomföras den 19.e juni och påverka index-ETFer med FTSE Vietnam och MVIS Vietnam som underliggande index.

Den tredje pushen skedde den 19:e augusti i år när Asian Commercial Bank (ACB) beslutade sig för att dela ut VND 3000/ aktie samtidigt som aktien handlades vid beskedet för VND 21000/aktie. Beskedet skickade iväg aktien 6,6 procent den handelsdagen vilket motsvarade +$129 miljoner dollar och skickade ACB över drömvärderingen $2 miljarder dollar. Dagen före nyårsafton 2020 värderas ACBs aktie till strax under $2,6 miljarder dollar. Den dagliga handelslikviditeten på HoSE har legat stabilt >$250 miljoner sedan ACBs utdelningsbesked och kort därpå meddelade ACB ett listbyte till HoSE från HNX.

VN-index stängde på 1103.87 under sista handelsdagen för 2020 och det totala marknadsvärdet för Vietnams aktiemarknad hamnade strax under $170 miljarder dollar. Enligt Vietnam Securities Depository (VSD) ökade antalet nya aktiedepåer (Investor accounts) med 322858 stycken mellan 31:a januari till 30:e november i år till 2707780. Av dessa aktiedepåer uppgick antalet utländska privatinvesterares till 30763 (ökning med +2032 samma period) och 3922 (+186) avsåg utländska företags. För att förtydliga det hela kan varje enskild individ och företag ha endast ett investor account. En sista rolig spaning är att handeln med warranter har tagit fart på riktigt. Handel med warranter kom igång förra sommaren, juni 2019, och har under pandemin etablerat sig väl hos det inhemska investerarkollektivet. Faktum är att 81 procent av all handel med warranter utförs av vietnamesiska investerare. Under 2020 har det handlats i genomsnitt omkring 130 000 kontrakt till ett värde av $600 miljoner dollar dagligen i både underliggande index och aktier.

Vilka var dom större nyheterna som kommer att få effekt på 2021? Ett av de viktigaste som jag kan komma på i ett annat så pandemifokuserat nyhetsflöde är EVFTA. Under nästa år och kommande år kommer vi att få se en mer jämnt fördelad export till andra länder än Kina och USA. Likt CPTPP kommer EVFTA att öka exporen till länder med mindre andel export från Vietnam. Ett av de stora vinnarna i detta frihandelsavtal är risproducenterna och hamn/redieriföretagen som jag skrivit om i år. En av de mest tongivande affärerna som skapade rubriker i år var samgåendet mellan Masan Consumer och VinCommerce. En annan nyhet som jag inte hunnit skriva om är börsrelaterad och inte nog med att VSD byter namn till Vietnam Securities depository and clearing att inkludera clearing så kommer nya limits. Från årsskiftet kommer man inte kunna lägga orders under 100 aktier från tidigare 10. Hur påverkar det handeln för småsparare i Vietnam återstår att se, inledningsvis fick förslaget kritik men lyckades ändå klubbas igenom.

Ett viktig datum att hålla koll på under 2021 är den 20:e februari när HoSE och HNX blir VSX, Vietnam Stock Exchange. Det finns däremot en viktig detalj. Även om vi nu får en enda aktiebörs, VSX, och en börs för derivat och övriga VÄRDEPAPPER, HNX, så kommer aktierna på HNX inte hamna på VSX förrän processen med övergången är helt klarlagd. Faktum är att många räknar med att uppdelningen kan ta så långt som till 2023 innan den är slutförd. En ständigt återkommande händelse här på bloggen är snacket inför den årliga MSCIs Market Classification review som brukar ske runt mitten av juni varje år, missa inte detta. Just i år har jag en känsla av att Vietnam kan hamna under watchlist för en uppgradering tidigast 2022. Detta för att det har skett en hel del juridiska förändringar och nya finansiella produkter har kommit igång på allvar sett till handelsvolymerna.

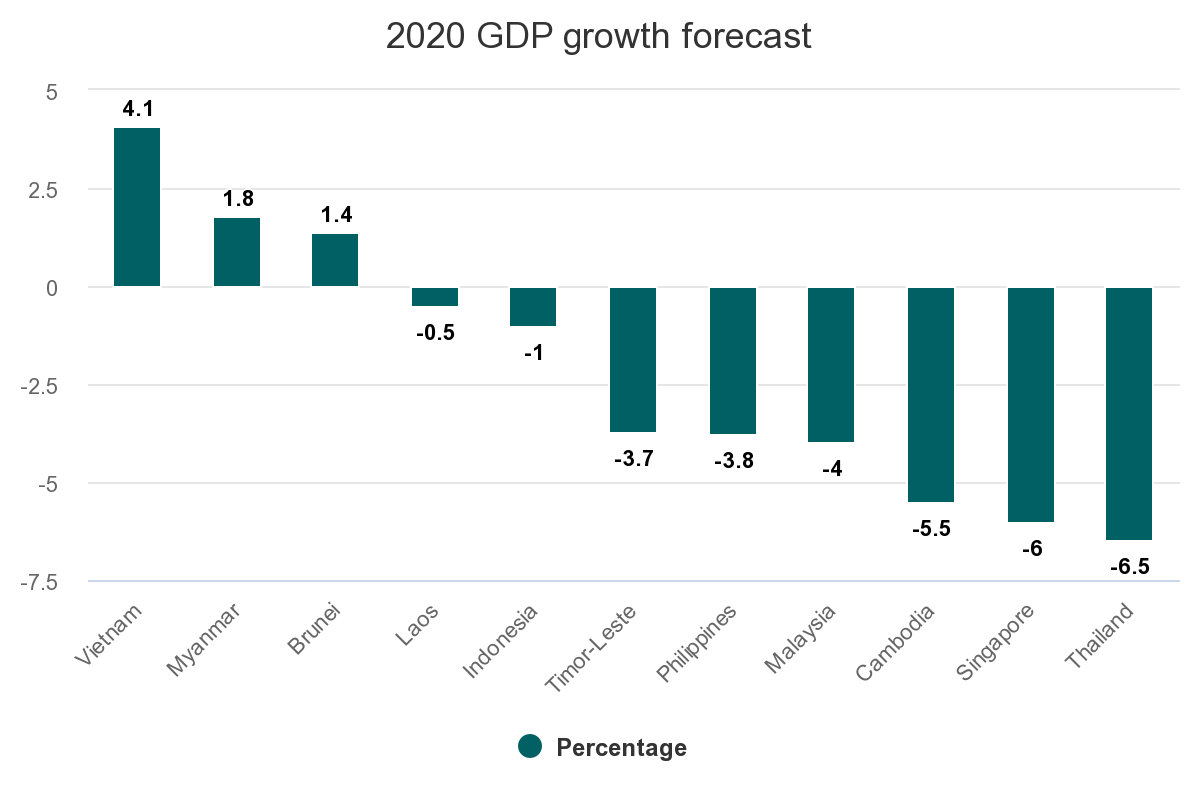

Avslutningsvis tänkte jag summera årets makronyckeltal och en prognos för nästa år baserat på siffror från Asian Development Bank (ADB). Trots pandemin ser det ut som att Vietnam kan lägga ytterligare ett år av tillväxt bakom sig och ADB räknar med en BNP-tillväxt på +2,3 procent 2020 och en KPI på 2,43 procent. Under 2021 räknar ADB med en tillväxt på 6,1 procent och en KPI omkring 2.2 procent.