Vill be om ursäkt för att veckans avsnitt av podden uteblir då jag har fått två avbokningar. Hoppas att jag kan släppa avsnitt 9 asap. Hur som helst här kommer ett aktiecase istället.

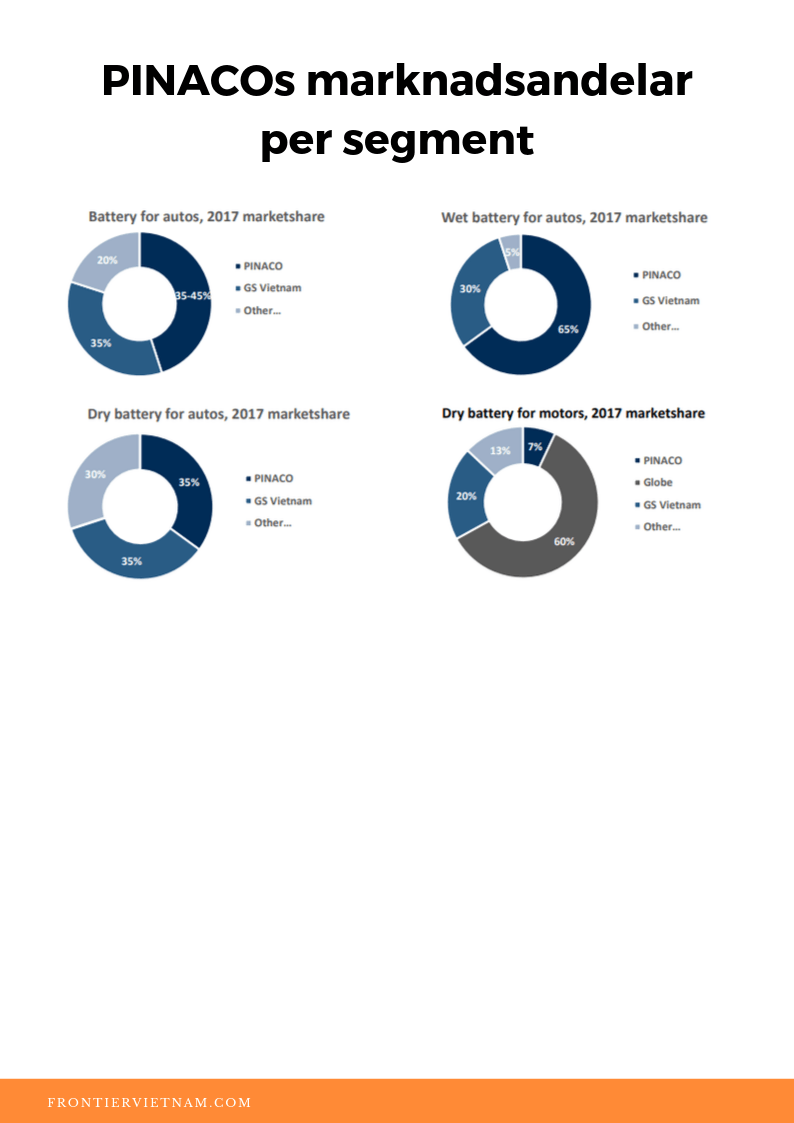

Vietnams marknadsledande batteritillverkare Vietnam’s Dry Cell & Storage Battery, PINACO (HoSE: PAC) var ett bolag som jag hittade medan jag gjorde min research kring SAVICO . Produktutbudet sträcker sig mellan de enklaste AAA-batterierna för hemmabruk till bil- samt motorcykelbatterier och batterier för industriellt bruk. När det kommer till marknadsandelar så har PINACO 50 procent av Vietnams försäljning av torrcellsbatterier och 40 procent av batterimarknaden i stort, inklusive torrcellsbatterier. Torrcellsbatterier är exempelvis batterier som man brukar kalla A-AAA batterier.

2017 gick japanska Furukawa Battery Co. in som strategisk investerare i bolaget och har idag 10,5% av aktierna. Furukawa Battery är ett av 137 dotterbolag tillhörande det stora konglomeratet Furukawa Electric group.

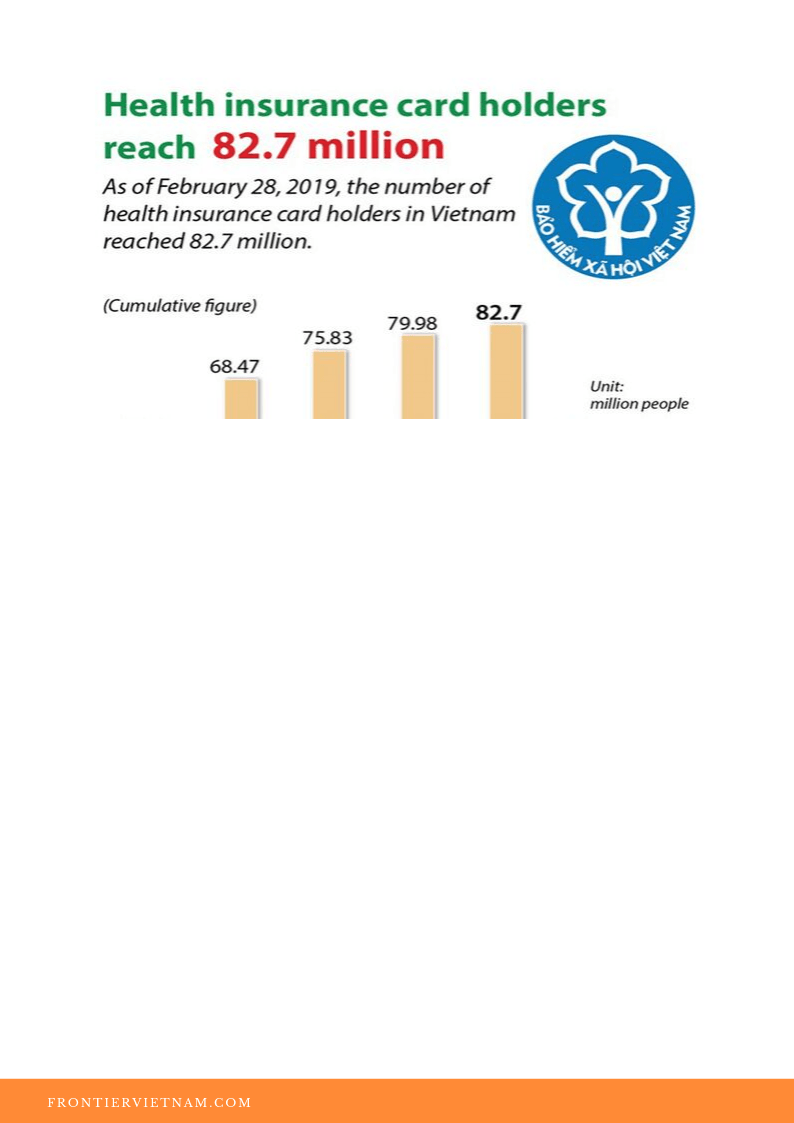

Varför just batteritillverkning i portföljen? De ord som for i mitt huvud kring bolaget när jag först läste om det var, framtiden och elektrifiering. Två klyschiga ord som jag tänkte förklara mer på djupet. I takt med att fler vietnameser skaffar sig ett fordon med förbränningsmotor eller eldriven kommer batterier att behövas. Utöver den stora omvandlingen kommer dessutom mer hemelektronik att finnas i var vietnames hem. Vad kommer att öka i efterfrågan, batterier.

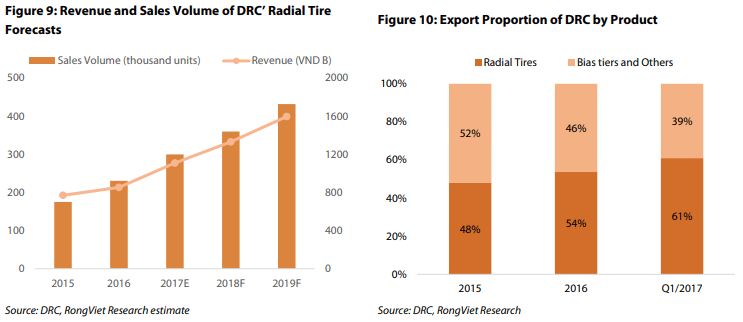

PINACO är redan idag en exportsuccé med 18 procent av försäljningen utanför Vietnam och finns i 32 länder. PINACO var väldigt tidig med sin närvaro i grannländerna i Sydostasien och har redan ett starkt fäste i var mans hem i regionen. PINACO har faktiskt varit huvudsponsor till ASEAN-mästerskapet de senaste två gångerna. Den stora milstolpen i PINACOs historia var när bolaget blev officiell tillverkare av Ford Mondeos bilbatterier 2004. Sedan dess har fler internationella bilmärken anslutit sig som kunder till PINACO, se bild.

Vilka risker finns det med PINACO? Jag har kikat runt lite och hittat två risker som är värda att ha i åtanke. Rent finansiellt går företaget väldigt bra och har en stabil tillväxt såväl på exportmarknaden som nationellt. Däremot så slöt Vingroups Vinfast och LG Chem (LG) ett MoU gällande batteritillverkning för Vinfast EVs och övriga produkter inom Vingroup exempelvis Vsmart. Vingroup är ett mäktigt företag i Vietnam och skulle kunna ses som ett hot mot PINACO. Samtidigt konkurrerar Vingroup i så fall med en begränsad del av PINACOs alla marknader. Nästa risk är även en möjlighet, frihandelsavtalen. CPTPP och övriga handelsavtal som har slutits gynnar PINACO i och me att tullar slopas samtidigt som konkurrensen blir hårdare när fler aktörer ska in på nya marknader. PINACOs tillverkning är i toppklass och utrustningen köps in från G8-länderna, vilket indikerar på att företagets tillverkning är redo för hårdare konkurrens.

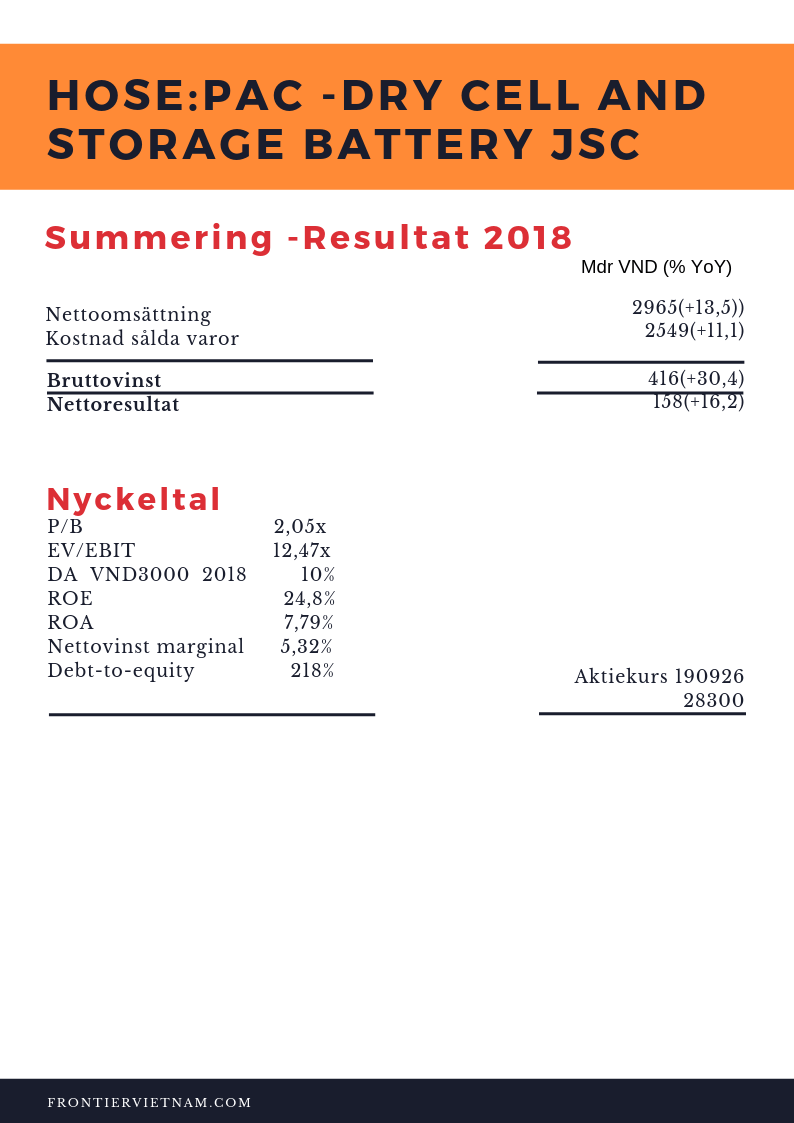

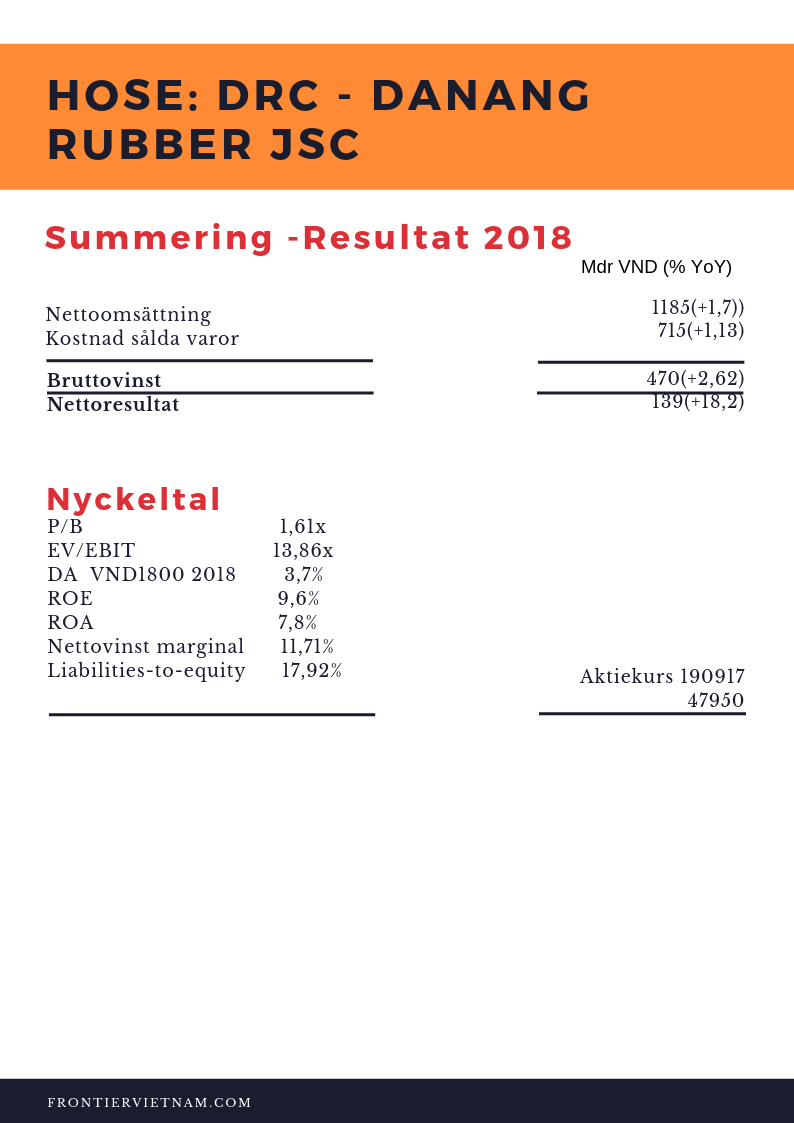

Dags att kika på nyckeltalen

Under de senaste åren har PINACO en stabil omsättningstillväxt, i genomsnitt över 12 procent per år. Särskilt under 2017 har företaget, trots svårigheterna med bilmarknaden, konsekvent implementerat tillväxtmål och strategier för att bibehålla sin marknadsandel, vilket har resulterat i en intäktsökning 2017 jämfört med intäkterna 2016 (+ 14 procent YoY). Den inhemska försäljningen ökade med 13 procent och exportförsäljningen ökade med 15 procent jämfört med 2016.