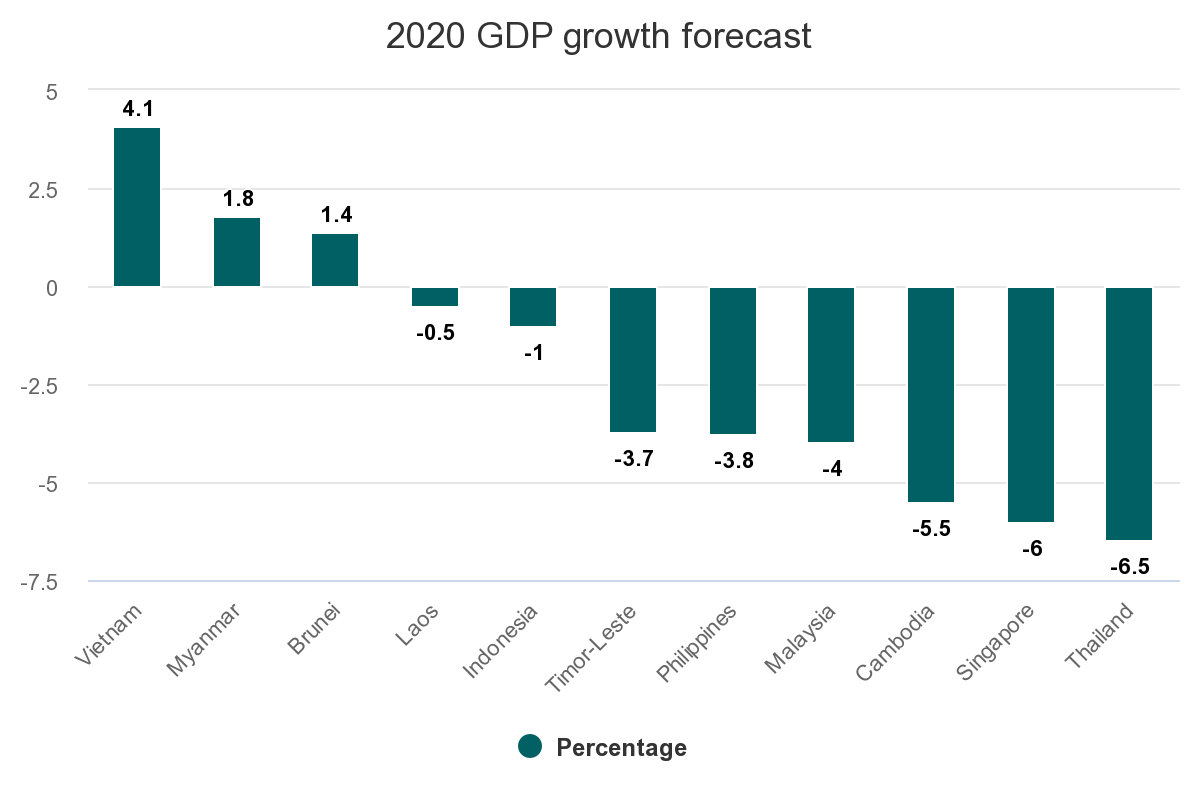

Vietnams 2021 kom att bli ett år fullt av utmaningar när grannländerna stängde gränserna mot Vietnam och exporten blev lidande till den grad att många anställda i exportberoende branscher fick uppleva temporära massuppsägningar. Inte minst textilindustrin hade ett tufft år där bolag som Viet Tien Garment Corporation med 34000 anställda fick säga upp 94 procent av de anställda för att överleva nedstängningen under Q2. När vaccinationerna började komma igång på riktigt under Q3 så återgick så sakteliga större delen av Vietnams större städer till ett tillstånd var vardag innan pandemin. Regeringen var mycket med tydliga med förvarningar om att återöppnandet kunde mycket väl pågå under en begränsad tid och stadsdelar kunde stängas ner inom loppet av 24 timmar vid minsta trendförändring vilket också hände emellanåt.

Inför 2022 väntas Vietnam växa mellan 6,5-7,5% och lämna bakom sig två år av BNP-tillväxt på 2,90% 2020 och 2,58% 2021. Många bedömare grundar sina estimat på samma faktorer. För att Vietnam ska undvika ett till år av låg tillväxt måste vaccinationen av landets befolkning uppgå till minst 70 procent under 2022. I skrivande stund är 57,9% av befolkningen färdigvaccinerad och 79,5% har tagit en dos mot covid-19. Utöver det måste regeringen lyckas balansera inflationen, som väntas öka nästa år, samtidigt som stimulanspaketet som ska klubbas i januari måste ge tillräcklig effekt och nå ut till så många utsatta grupper som möjligt.

Stimulanspaketet väntas landa omkring $15-25 miljarder dollar (olika källor) och när det kommer till stora utrullningar av vaccin, stimulanser och andra publika investeringar såsom motorvägsbyggen känner vi till att historiskt kan landets byråkrati vara riktigt utdragen och kostsam. Skulle stimulanserna dra ut på tiden från beslut till utrullning riskerar Vietnam stora utflöden av utländskt kapital då dollarn och andra större valutor kommer att öka i värde och urholka investeringar i VND. Dessutom skulle fördröjda stimulanser öka arbetslösheten som befinner sig över 3%-spärren och ökade kraftigt från Q2 2021 på 2,62% till 3,72% under Q3 vilket är den högsta arbetslösheten i Vietnam sedan 2007 enligt IMF dataset.

Slutligen börjar många ekonomer att prata om Vietnams offentliga skuldsättning mot BNP som låg 2020 på en hälsosam nivå omkring 47% mot BNP vilket motsvarar en skuld på $160 miljarder dollar. I och med det kommande stimulanspaketet, som kanske kommer att behöva bli fler under 2022 och 2023, kan den just nu hälsosamma offentliga skuldsättningen äventyras på närmaste åren. Hur ser den privata skuldsättningen ut mot samma jämförelsemått? Faktum är att Vietnams privata skuldsättning i relation till BNP passerade precis Ryssland och ser ut att passera såväl Italien och Tyskland närmaste åren.

Vietnams privata skuldsättning har passerad 100% av BNP sedan ett tag tillbaka och som många ekonomer brukar uttrycka så påverkar en hög privata skuldsättning i förhållande till BNP, 100-150%, såväl tillväxt som återhämtning. Med hög privat skuldsättning går mer av tillväxten till att betala räntekostnader och det investeras mindre av såväl privatpersoner som privata företag.

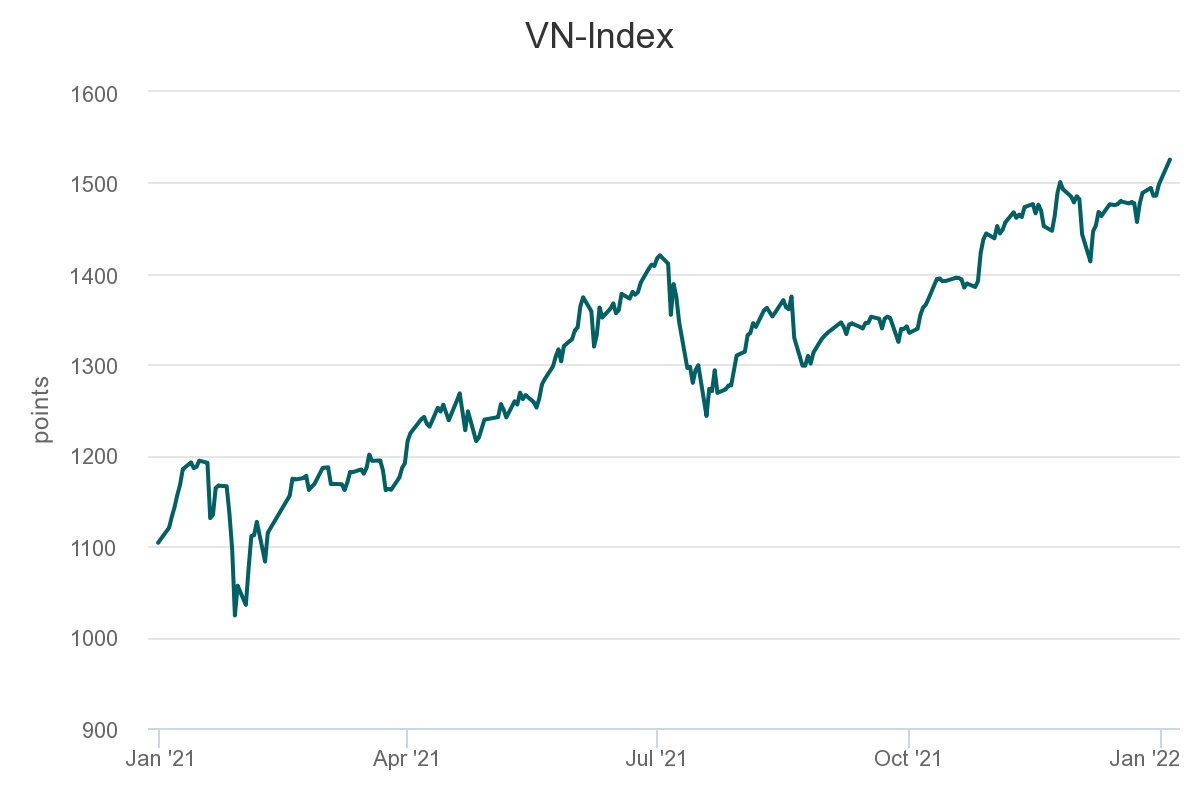

Trots att 2021 kom att bli ytterligheternas år när VN-index och VN30 steg 35,39 respektive 43,47% YTD och antalet nya investment accounts motsvarade den totala konton som öppnats sedan vietnamesiska aktiemarknadens begynnelse och varav antalet utländska depåer ökade om än i mindre takt till totalt 38000 stycken. Frågan man ställer sig då är, när ska marknaden toppa ur? Det finns givetvis flertalet nyckeltal att tillgå för att svara på frågan men för att göra spegling mot Stockholmsbörsen så handlades OMX30 inklusive utdelningar omkring P/E 18 i slutet av november 2021 samtidigt som VN30 inklusive utdelningar handlades till P/E 14,8 30:e november samma år. Tittar man på bredare indexet VN-index (all share-index) handlas indexet till P/E 17,8. Den högsta värderingen som uppmätts på VN-index senaste 5 åren var 22:a mars 2018 när indexet värderades till P/E 21,6 vid börsens stängning.

Enligt Viet Dragon Securities Co. (VDSC) räknar dom med att VN-index ska upp till 1730 från dagens stängning på 1525 (220104) baserat EPS 17 för 2022. Det innebär en uppgång på +13,5%. De tror även att antalet nya depåer kommer att fortsätta växa i samma takt som året innan och ligga omkring 150 000 nya depåer per månad under 2022 och den dagliga likviditeten kommer öka till $1,5 miljarder dollar (+36% YoY). VDSC avslutar med att säga att margin lending ser ut att fortsätta växa i snabbare takt och under 2021 växte lånestocken på värdepappersbelåning (outstanding margin loan) till $6,3 miljarder dollar. Som jag tidigare nämnt är värdepappersbelåningen fortfarande en liten del av vn-index totala market cap på $245 miljarder dollar (91,41% av BNP), men under stark tillväxt. Under Q2 uppgick värdepappersbelåningen till $5,6 miljarder dollar.

Hur gick det för min portfölj?

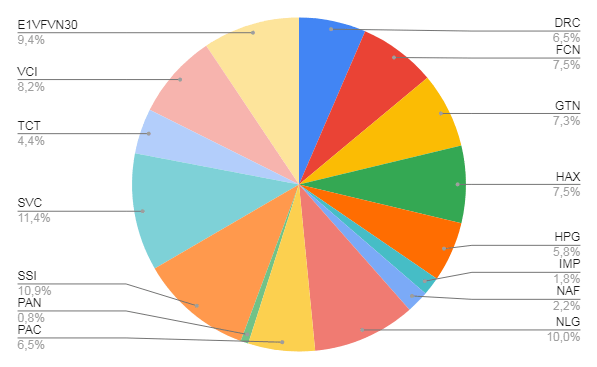

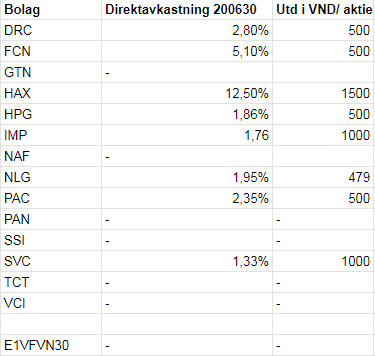

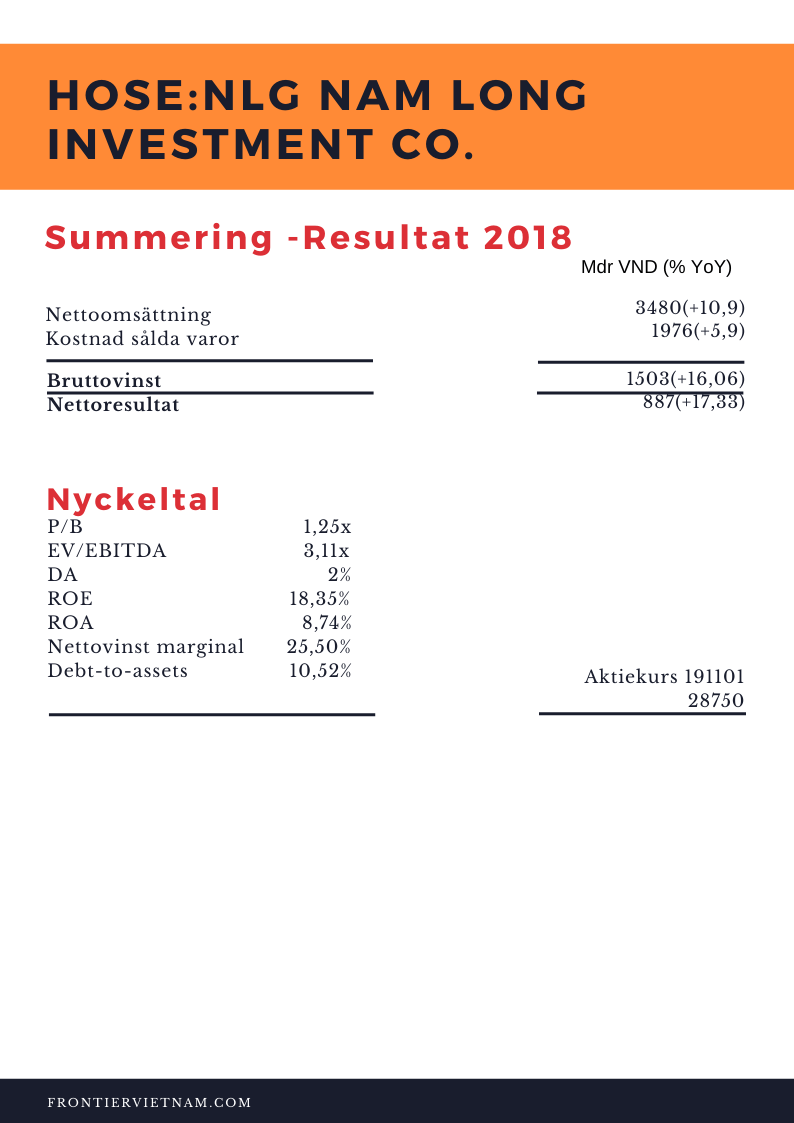

Summa summarum kan jag inte klaga. Pga husrenovering har jag inte kunna lägga in några nya sparpengar på börsen då XL-bygg har ätit upp det mesta, men trots det ökade portföljen med 89% mellan nyåren och upp 231% sedan jag började föra statistik i juni 2019 då SSI saknar fortfarande portföljgrafer. Bästa aktierna blev i år VCI, SSI som dragit portföljen under året och bronspengen fick Nam Long Investment Corp som dubblade sitt börsvärde från början av oktober 2021 till nyårsafton efter att ha rapporterat ett kanonresultat och en guidance om VND 21,44 biljoner dong i omsättning för helåret 2021, hela 327% högre än under 2020 och VND 4,39 biljoner dong i vinst efter skatt och 12% högre mot samma period. Får jag lite tid under nästa månad ska jag gå igenom de 3 sämst presterande bolagen i portfölj och eventuellt sälja av någon dessa.