I förra inlägget lovade jag att jag skulle presentera ett aktiecase från den vietnamesiska mejeriindustrin. Det slutade med att ett case blev två då den ena äger den andra, men det är det mindre företaget som har störst kurspotential om allt går som det ska. Eftersom jag har skrivit en del om just mejeriindustrin i Vietnam i förra inlägget så tänkte jag gå in på dessa två case. Efter det så tänkte jag återkommer längre ner med lite statistik och kommentarer till illustrationerna.

Veckans aktiecase är Vinamilk och GTNFoods. jag har skrivit en del om Vinamilk och nämnt GTNFoods en gång tidigare i bloggen i samband med budet från Vinamilk tidigare i år. Skälet till att Vinamlk har varit intresserad av GTNFoods är att GTNs närvaro i norr är betydligt starkare. GTN har norra Vietnams största boskapsuppfödning med 24000 kor. Vinamilk är marknadsledande i branschen och började som ett helstatligt bolag (SOE), men är idag statligt till 36 procent.

Ur tillväxtsynpunkt har Vinamilk slagit GTNFoods på fingrarna flerfaldigt, samtidigt som GTNFoods började sin omstrukturering från att ha varit ett bolag inom mineralutvinning 2011 till att bli ett mejeriföretag 2014 med fokus på ekologiska mejeriprodukter av hög kvalité. Idag äger GTNfoods i huvudsak tre olika verksamheter, varav mejeridelen är tveklöst störst. GTNFoods äger vinodlaren Ladofoods, teodlaren Vinatea och slutligen boskapsuppfödaren och mejeriföretaget Moc Chau Dairy JSC. När jag reste runt i Vietnam var Moc Chau Diary valet nummer ett för mig när det kommer till yoghurt och mjölk. Riktigt bra kvalité och smakade som hemma. Dessutom är fokuset på just ekologiskt. Jag återkommer till GTN Foods lite längre ner.

Vinamilk grundades 1976 under namnet Southern Coffee – Dairy Company och var en sammanslagning av tre företag, kinesiska Thong Nhat, holländska Friesland Foods tidigare företag Truong Tho som producerade kondenserad mjölk åt södra Vietnam och slutligen Nestléägda Dielac. Vinamilk blev ett renodlat mejeriföretag 1993 när de bytte namn till The Vietnam Dairy Company. 2003 börsintroducerades Vinamilk och bytte till sitt nuvarande namn Vietnam Dairy Products JSC. Idag har Vinamilk ett börsvärde på $9,5 miljarder dollar och har en total marknadsandel om 50 procent inom hela mejeriindustrin i Vietnam.

Expansionen utanför Vietnam är redan igång sedan 2015 när Vinamilk köpte in sig till 193 procent i Nya Zeeländska mejeriföretaget Miraka Holdings. Efterföljande år skulle Vinamilk gå in i minst ett nytt mejeri utanför Vietnam per år. I maj 2016 köpte Vinamilk upp hela Kalifornienbaserade Driftwood Dairy Holding Corporation. 2017 öppnade Vinamilk upp ett dotterbolag i Polen, Vinamilk Europe Spostka Z Ograniczona Odpowiedzialnoscia, och ett annat helägt mejeriföretag i Kambodja, Angkor Dairy Products Co. Ltd.

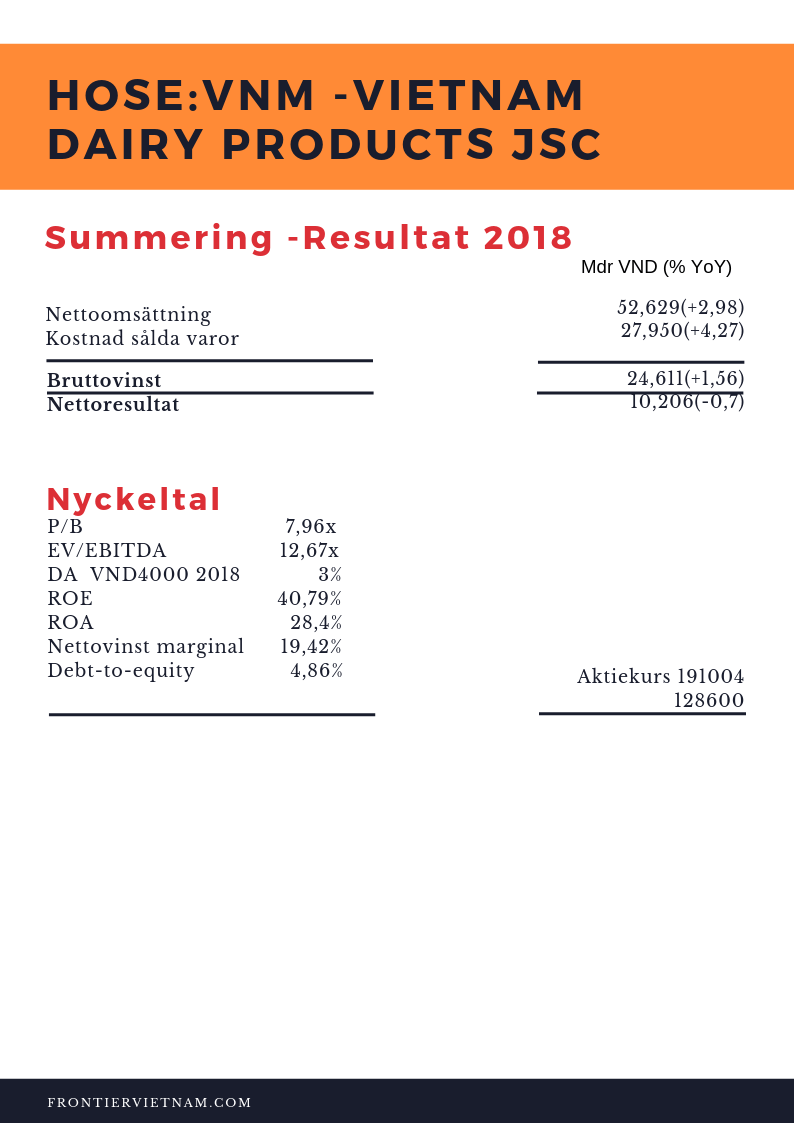

Idag har Vinamilk 13 farmar varav 1 i Laos och exporterar till 40 länder. 2018 köpte Vinamilk in sig till 51 procent i laotiska mejeriföretaget Lao-Jagro som i samma veva drog igång Vinamilks första farm utanför Vietnam. 2018 hade Vinamilk en nettoomsättning på VND 52,629 miljarder motsvarande $2,2 miljarder dollar. Nettovinsten landade samma år på VND 10,206 miljarder motsvarande $438,8 miljoner dollar.

Under 2018 ökade Vinamilk som sagt i företaget GTN Foods och det är nästa företag som jag tänkte ta och berätta om.

GTN Foods väg till vad det är idag är som jag inledde detta inlägg med, ganska snårigt. Bolagets tre verksamheter Moc Chau och Vietnam Tea Corporation är de två äldsta bolagen och grundades 1958, Moc Chau hette då Moc Chau Army Farm. Bolagen var verksamma inom sina områden och väldigt lite hände egentligen fram 2015 när GTN gick in 75 procent i Vietnam Tea Corp, Vinatea.

GTN grundades som sagt 30:e maj 2011 och fokuset var initialt på industriell bambuproduktion, infrastruktur, mineralutvinning, byggmaterial , plast, jordbruksprodukter. GTN hade ett startkapital på $3,4 miljoner dollar och företaget hade förmodligen svårt att hitta lönsamhet i dessa spretiga verksamheter. 2013 omstrukturerade GTN sin verksamhet och blev ett konglomerat inom jordbruksprodukter.

Första köpet var LadoFoods, en av de främsta vintillverkarna i södra Vietnam. Året därpå 2014 listades GTN Foods på HoSE. 2016 ökade GTN i Vinatea till 95 procent och under samma år fick GTN sina första institutionella utländska investerare bland annat danska PENM Partners.

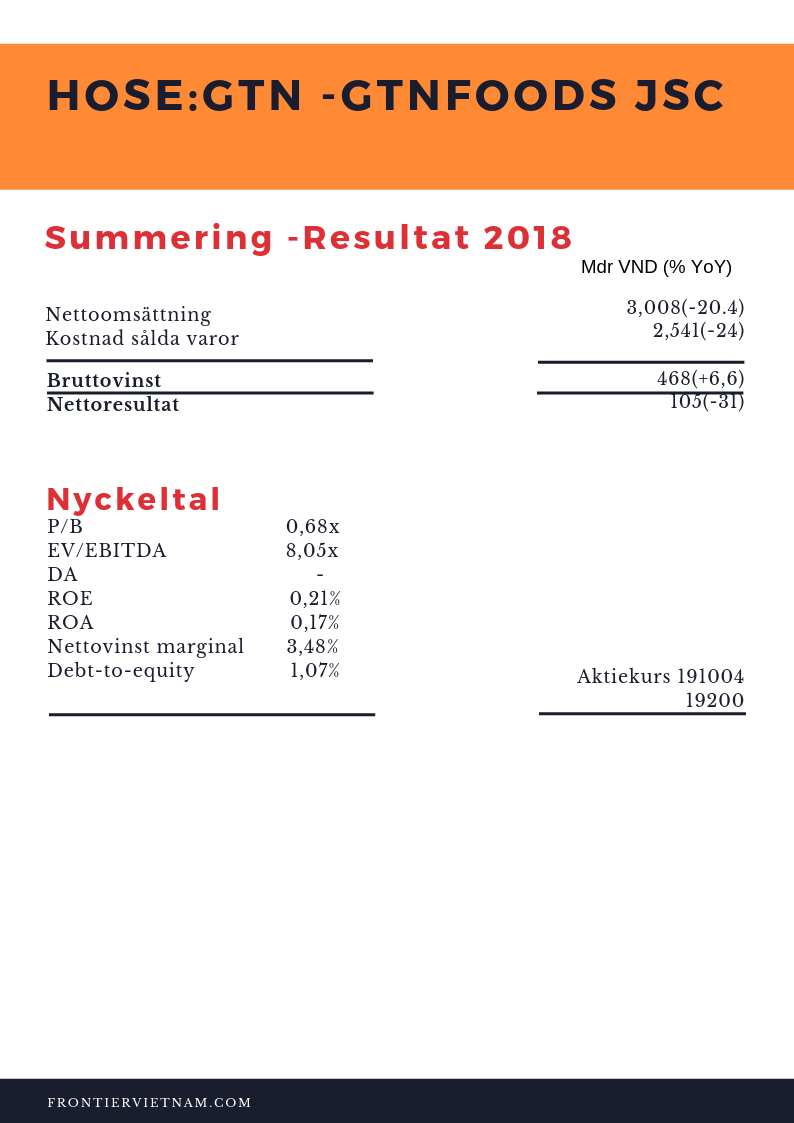

2017 var verkligen GTNs år. Detta var året då GTN Foods köpte 73,72 procent av Vietnam Livestock Corporation, Vilico som äger bland annat mejeriföretaget Moc Chau. Just det här köpet gav GTN uppmärksamhet nationellt och nu blev Vinamilk intresserad av GTN Foods. Under detta år steg GTNs omsättning med VND 3,781 miljarder i intäkter, en ökning med 108 procent från föregående år. Resultatet efter skatt var VND 152 miljarder, en ökning med 850 procent mot 2016.

Hur skiljer sig företagens produktutbud?

Vinamilk produktportfölj ser ut som följande:

Mjölk

Soyamjölk

Näringsdrycker

Mjölkpulver

Yoghurt

Kondenserad mjölk

Ost

Glass

Flingor

Juicer

GTN Foods Moc Chau och Vilico har en snarlik produktportfölj på mejeriområdet

Moc Chau

Yoghurt

Laktosfri yoghurt

Risyoghurt

Laktosfri mjölk

Ekologisk mjölk

Ost

Smör

Whey

Kondenserad mjölkkaka (typ som ostkaka?)

Vilico

Grisuppfödning (har även slakteriverksamhet som innefattar även nötkreatur och fjäderfän)

Dags för nyckeltalen!

Årsredovisningarna för 2018

Kommentar

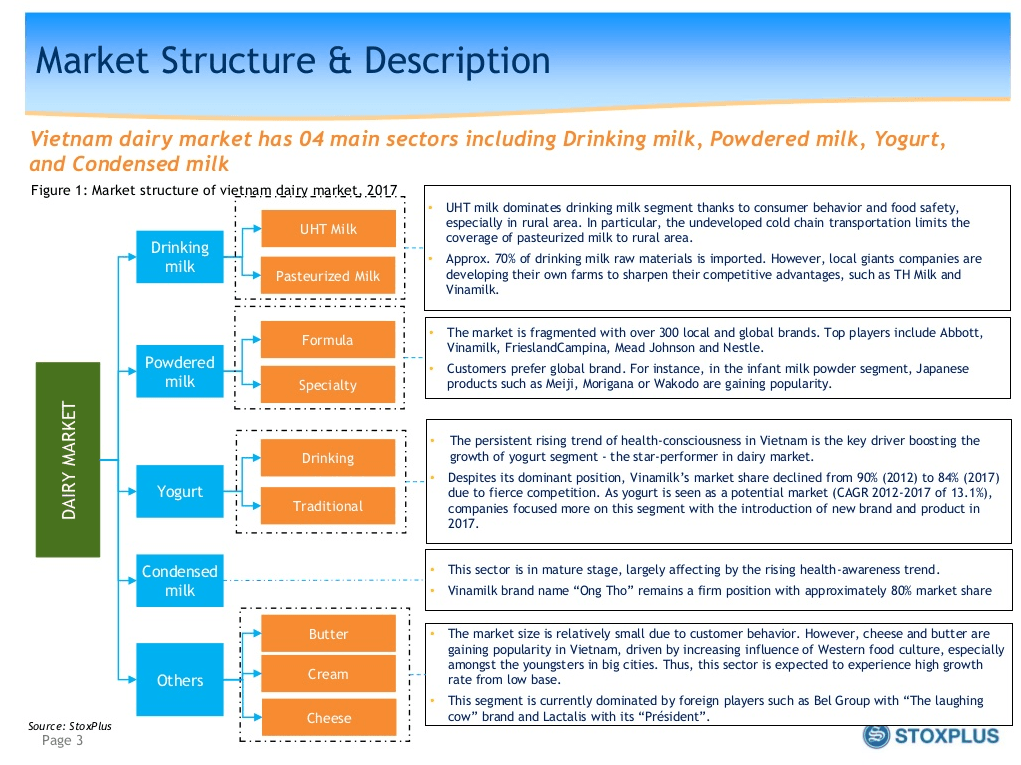

Precis som många SOEs och fd SOEs har Vinamilk en dominerande ställning inom mejeriindustrin i Vietnam. Eftersom Vinamilk har en bred portfölj kan det vara intressant för den riskvillige att gå in i mindre spelare som är mer nischade. Ett bolag som jag hoppas se en börsnotering från är bolaget Nutifood som fokuserar på mjölkpulver och näringsersättning till barn. Inriktar sig uteslutande mot låginkomstsegment.

Kommentar

Som jag tidigare skrev så har både vanlig yoghurt och frozen yoghurt fått ett uppsving i Vietnam. Nästa segment som ska bli spännande att följa är ost och smör. Frågan är vilket aktör som tar hem det segmentet?

Kommentar

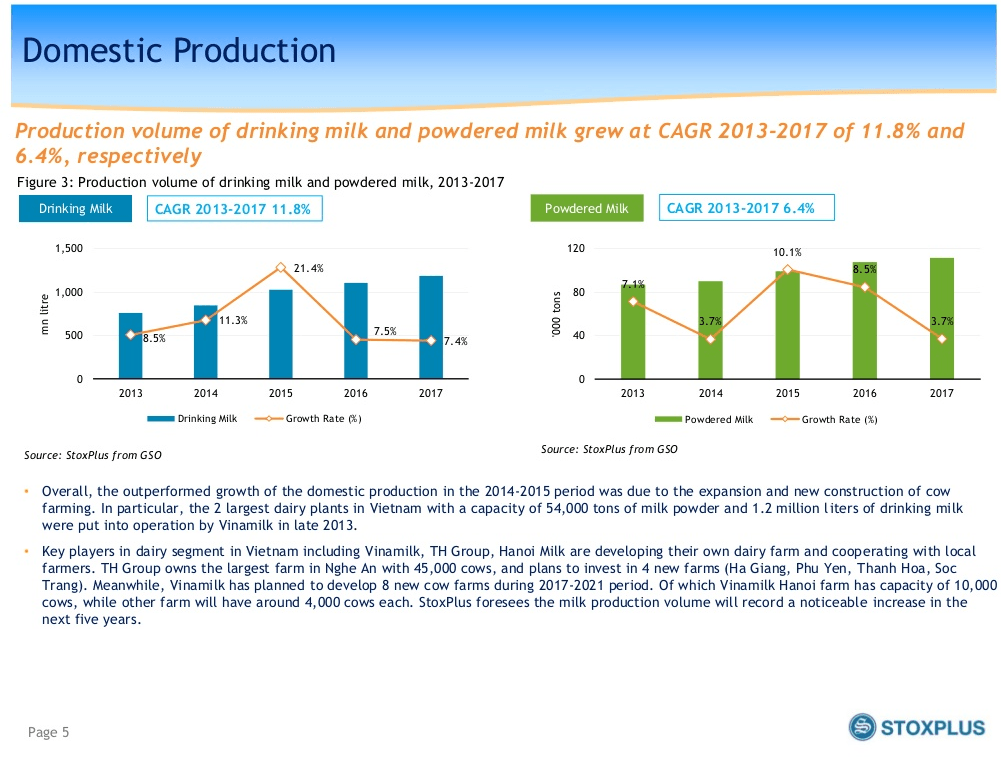

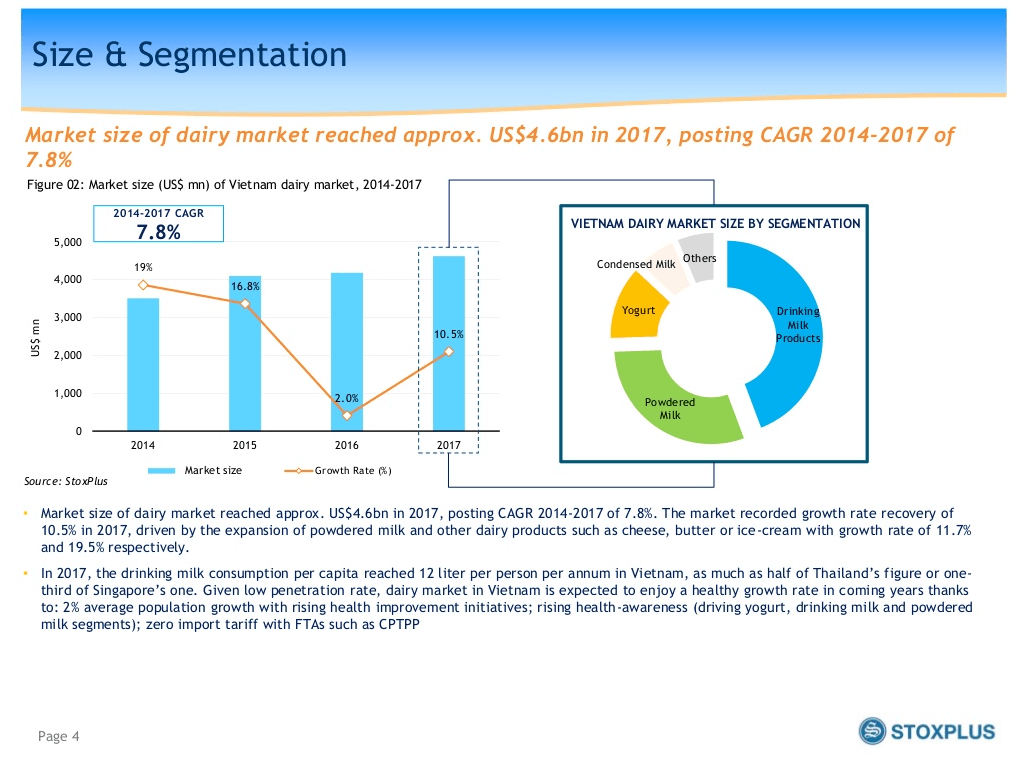

Som Stoxplus skriver så var 2015 mejeriindustrins år. Stora projekt sattes igång för att möta efterfrågan.

Kommentar

Kondenserad mjölk är den typen av mejeriprodukt som har varit en naturlig del av var mans hem i Vietnam. Man dricker kondenserad mjölk till sitt ca phe sua nong (droppkaffet) och ca phe sua da. Mer om vietnamesernas extrema kaffekonsumtion finner ni här . Lägg märket till att pulvermjölk har en väldigt stor andel av den totala mejerimarknaden. I texten ovan så står det även att vietnameserna dricker endast 12 liter mjölk per person, vilket är fortfarande väldigt lite mjölk globalt sett. Motsvarande siffra för Kina är dubbelt så hög, 24 liter per person och år.