I veckan kom rykande färska siffror beträffande inflationen för januari. Data från december visade att Vietnamesiska CPI landade på 6-årshögsta, hela 5,23 procent för 2019. En månad senare står nu inflationen för januari på 6,43 procent YoY och därmed 7-årshögsta. Som vi känner till har Sydostasien, speciellt Kina och Vietnam drabbats av afrikanska svininfluensan.

Enligt WHO orsakade influensan att 6 miljoner svin nödslaktades som följd. Detta är den främsta orsaken till den kraftiga stegringen i inflationen, men inte den enda. Vietnamesiska General Statistics Office, GSO, baserar inflationsberäkningarna på en korg av 11 varor och tjänster. Av dessa 11 steg 10 under perioden. Regeringen har som mål att hålla sig under 4 procent på årsbasis. I den senaste rapporten skriver GSOs Nguyen Bich Lam att givet situationen i Sydostasien med svininfluensan och ett stigande oljepris pga den politiska risken i omvärlden kan målet vara svårt att bibehålla. Det ska bli intressant att se hur inflationen utvecklas efter Tet, i februari får vi svaret!

En post som jag reagerar på är kostnaden för bostäder och byggmaterial som ökade med 3,03 procent under 2019 mot föregående år. Enligt fotnot ska den posten avse hyra, el, vatten, uppvärmning och byggmaterial. En annan intressant take är att bensinen blev 14 procent dyrare jämfört med november månaden före.

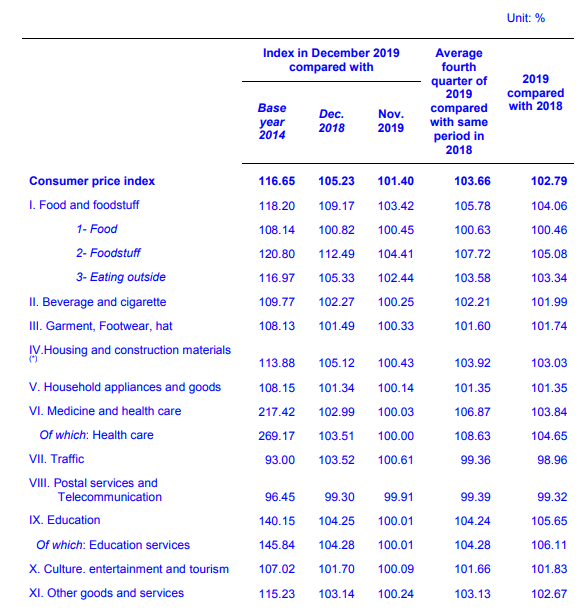

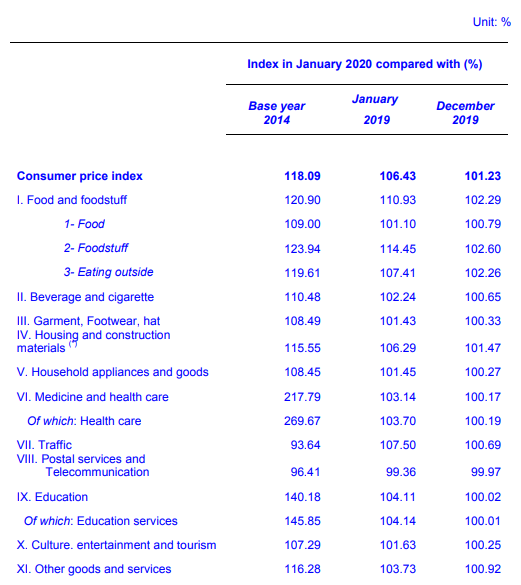

Mot föregående månad (november) steg följande varor i tjänster i kronologisk ordning

Och i januari mot december 2019

Källa: https://www.gso.gov.vn/default_en.aspx?tabid=625&ItemID=19457

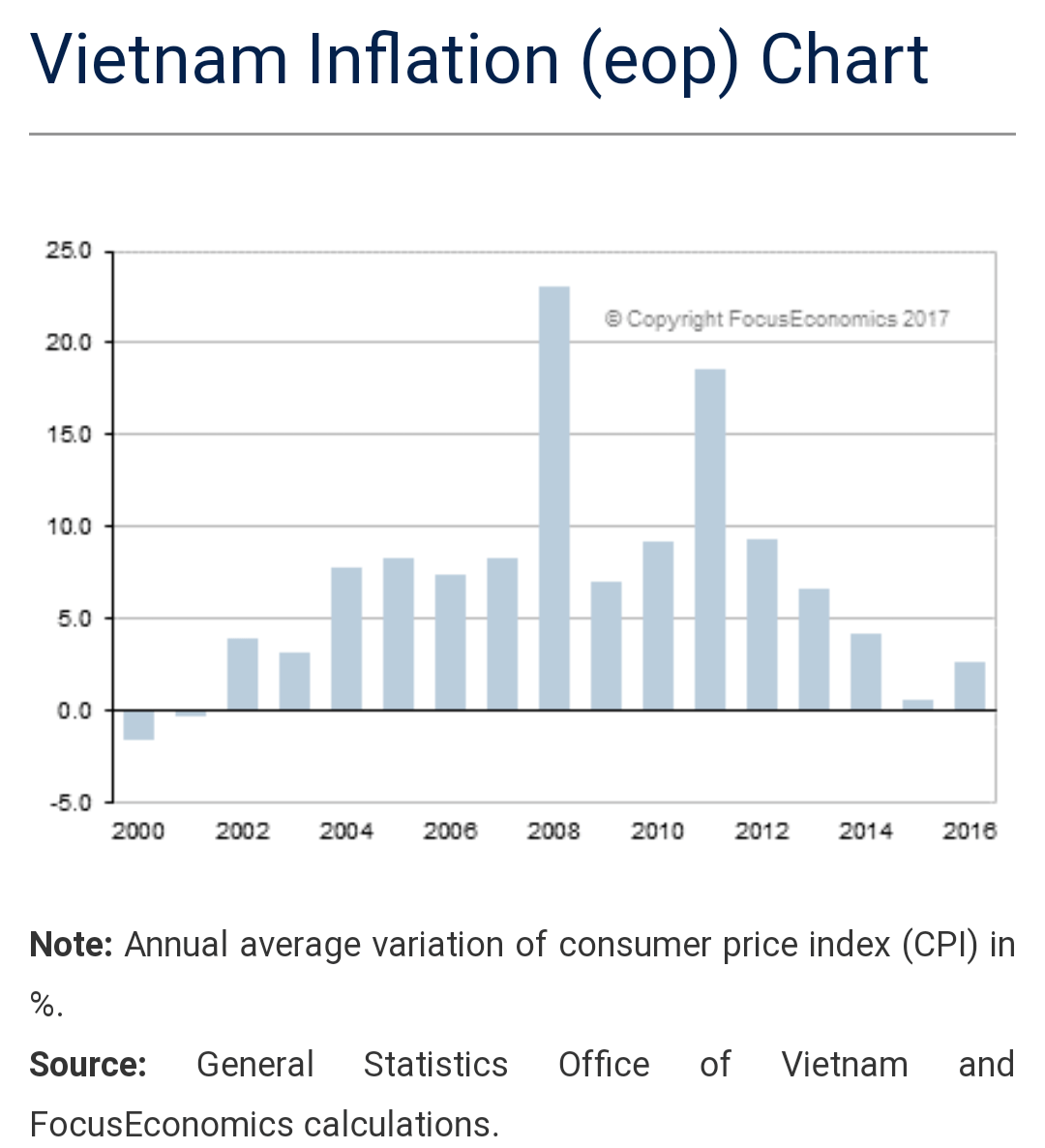

Rensar man för färska råvaror, drivmedel och utbildningstjänster får man kärninflationen, core CPI. Kärninflationen för samma period visade 2,78 procent från december föregående år och 3,25 procent i januari. Den högsta siffran sedan 2015. Personligen tycker jag att det är rätt oklokt att välja CPI före core CPI när man sätter inflationsmål då specialfall som svininfluensan saboterar statistiken. För lite kuriosa så var CPI mellan åren 2004-2013 konstant en bra bit över 5 procent.

Källa:FocusEconomics 2017

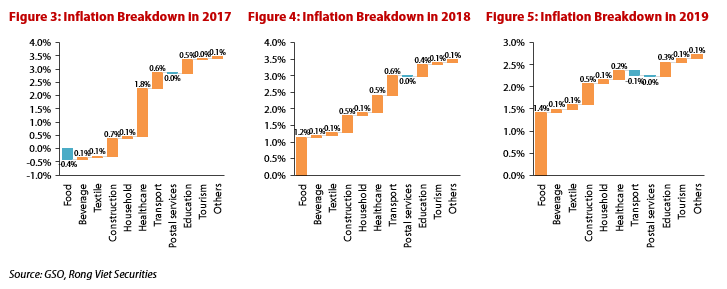

Senaste åren har priserna inom kategorin hälsovård minskat betydligt från att ha varit den största bidragsgivaren 2017 på 1,8 procentenheter till inflationen till att öka i nivåer om 0,2 procentenheter på årsbasis 2019. Skälet till nedgången ska ha att göra med reformer och effektiviserad administration.

Som det ser ut nu så kommer effekten av svininfluensan att avta inom kort, men ponera att inflationseffekten av utbrottet sprider sig? Likt många andra gräns- och tillväxtländer har Vietnam i sin CPI en stor andel livsmedel i sin korg av varor och tjänster. Detta medför större svängningar i inflationen när event som detta infaller.

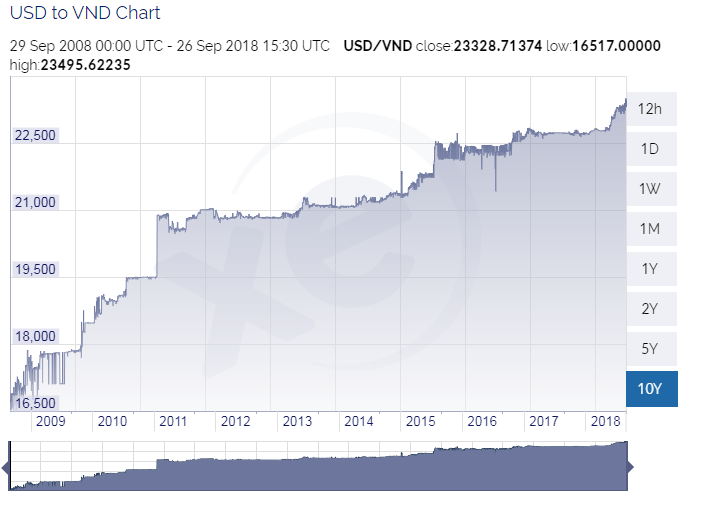

Min teori är att stigande inflation där livsmedel och drivmedel som ligger till grund för uppgången, kan mycket väl påverka vietnamesiska centralbanken, SBV. Skulle inflationen fortsätta att stiga kan SBV tvingas höja styrräntan igen från 6 procent som i sin tur skulle påverka den redan dämpade fastighetsmarknaden. Skulle räntorna stiga så skulle det påverka företagsobligationerna där fastighetsbolagen står för en stor majoritet av de utfärdade företagsobligationerna. I skrivande stund har fastighetsbolagen 19 procent av storbolagsindexet VN30 och bank har 33 procent.