Då var det tid för ett sedvanligt inlägg så här i slutet av första halvåret – halvårssummeringen. Jag har försökt under halvåret att publicera ett inlägg i veckan med någon spännande nyhet, ibland har det varit helt dött på riktiga nyheter och ibland har det fullkomligen sprutat ut marknadspåverkande nyheter. Utöver nyheter så är aktiecase är något som jag har skrivit om under 1 års tid, cirka 15-20 stycken, och det har hjälpt mig att hitta lågt värderade snabbväxande bolag. Tanken är att fortsätta att skriva som jag har gjort fram tills nu, men är det något specifikt som ni skulle vilja att jag skriver om så går det att kontakta mig som vanligt via mailen under “kontakt”.

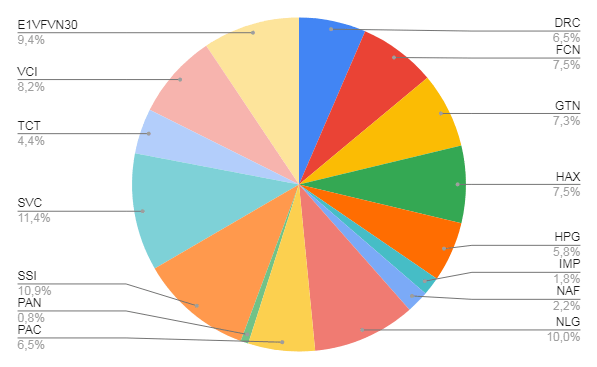

Hur har det gått för portföljen? För första gången så tänkte jag redovisa min portfölj och vid fredagens stängning förra veckan stod portföljen på +8,2 procent YTD. Jämfört med VN-index och mid-cap under samma period står indexen i -11,34 respektive -4,12 procent year-to-date. Sett till dom stora fonderna finska PYN Elite och Tundra Vietnam har utvecklingen landat hittills på -10,29 och -5,37 procent YTD. Mycket hinner hinna innan året är slut!

I princip samtliga aktier i portföljen, med undantag för ETFen E1VFVN30, går att läsa om under aktiecase. Jag bifogar länk till varje bolag i portföljen som går att läsa om.

DaNang Rubber Company DRC

FECON Corp. FCN

GTN Foods GTN

Haxaco – HAX

Hoa Phat Group – HPG

Imexpharm – IMP

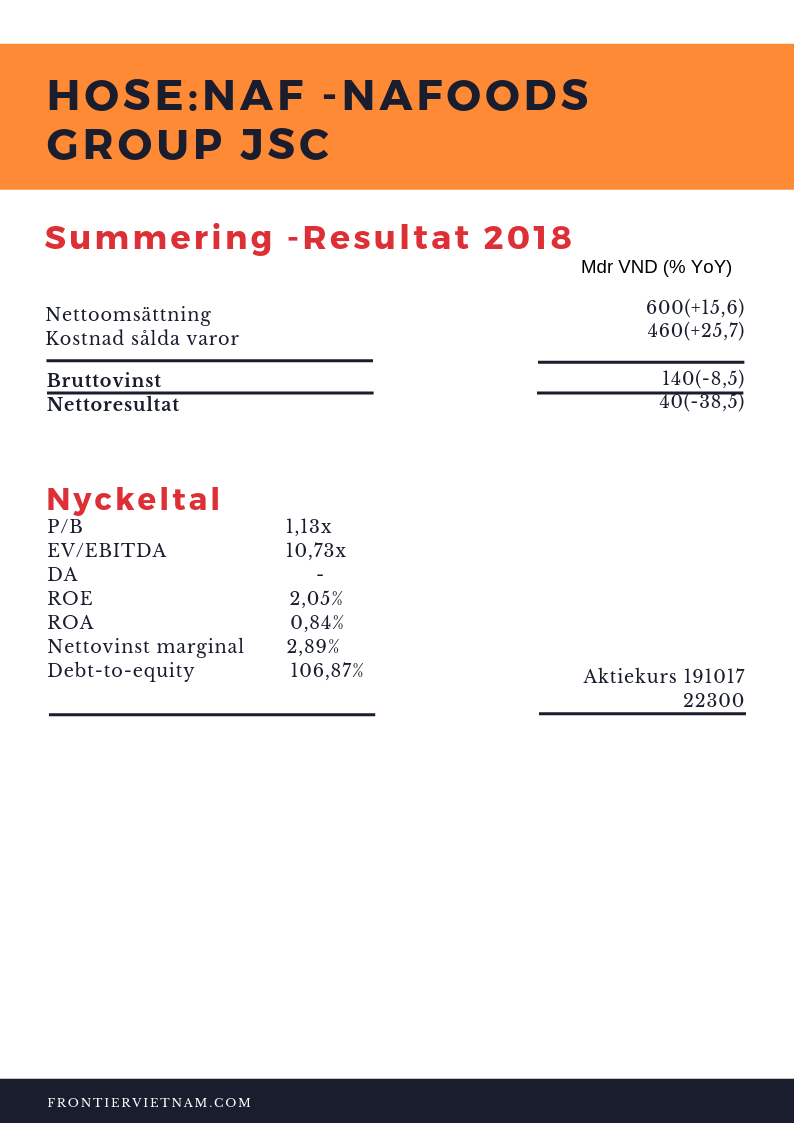

NaFoods Group – NAF

Nam Long Investment Company – NLG

Pinaco – PAC

The PAN Group – PAN

Saigon Securities Incorporation – SSI

Saigon General Service Corp. SVC

Tay Ninh Cable Car Tour Company – TCT

Viet Capital Securities VCI

ETF VN30 inkl utdelningar E1VFVN30

Så hur ser min strategi ut för Vietnam? Tanken är att förvalta en portfölj med fokus på Vietnams växande medelklass. Hitta medelstora tillväxtaktier med låg skuldsättning och gärna branschledande. jag försöker sprida ut andelarna så jämnt det går, men ibland är likviditeten tunn och då får man sitta på händerna. Jag tittar inte så mycket på P/E-värderingar utan lägger fokus på P/B, EV/EBIT, ROE och skuldsättningsgraden. Hög direktavkastning är givetvis ett plus men är ett större fan av utdelningstillväxt.

Utdelningar i Vietnam

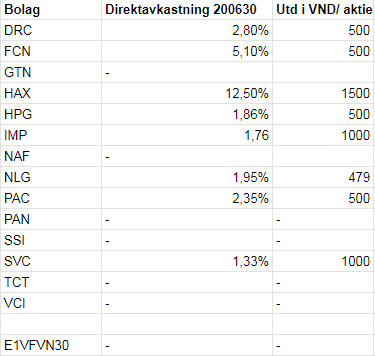

Just beräkningen av utdelning är lite speciellt i Vietnam mot hur vi i väst brukar beräkna. En annan detalj är att perioderna för utdelningen i vardera bolag skiftar från år till år. Ibland betalar bolag x ut sin utdelning i februari, ibland augusti eller kanske november. Besked om och när utdelningen sker kommer oftast i samband med någon kvartalsrapport under året. Precis som i resten av världen finns en utdelningspolicy i varje bolag, men redovisningen som används för att visa hur mycket som tillfaller varje aktieägare skiljer sig. Exempel följer:

DRC- DaNang Rubber Company beslutade för att dela ut vinsten från 2019 års resultat i bolaget. Utdelningen sattes till 5 procent och betalas ut i kontanter (Utdelning i form av aktier är betydligt mer vanligt) och här kommer skillnaden.

När direktavkastningen beräknas så beräknar man från nominellt värde, oftast VND 10 000/ aktie vilket ger en utdelning på VND 500 per aktie. Har du ex.10 DRC-aktier som handlas kring VND 24000 dras skatten innan utdelningen landar på kontot och du får VND 4750. Du läste rätt, skatten på utdelningar i Vietnam för utlänningar ligger på 5 procent! Så även om utdelningen sätts på 5 procent så är det inte på 5 procent av nuvarande marknadskurs utan 5 procent av nominellt värde, VND 10 000/ aktie. Med andra ord är direktavkastningen i det här fallet 2,08 procent.

Här kommer en lista utifrån de bolag i portföljen som har meddelat att de kommer eller har betalat ut utdelningar under 2020. Ska man tro historiken för de bolag som inte har informerat om utdelning i år så lär majoriteten betala under hösten eller till jul.

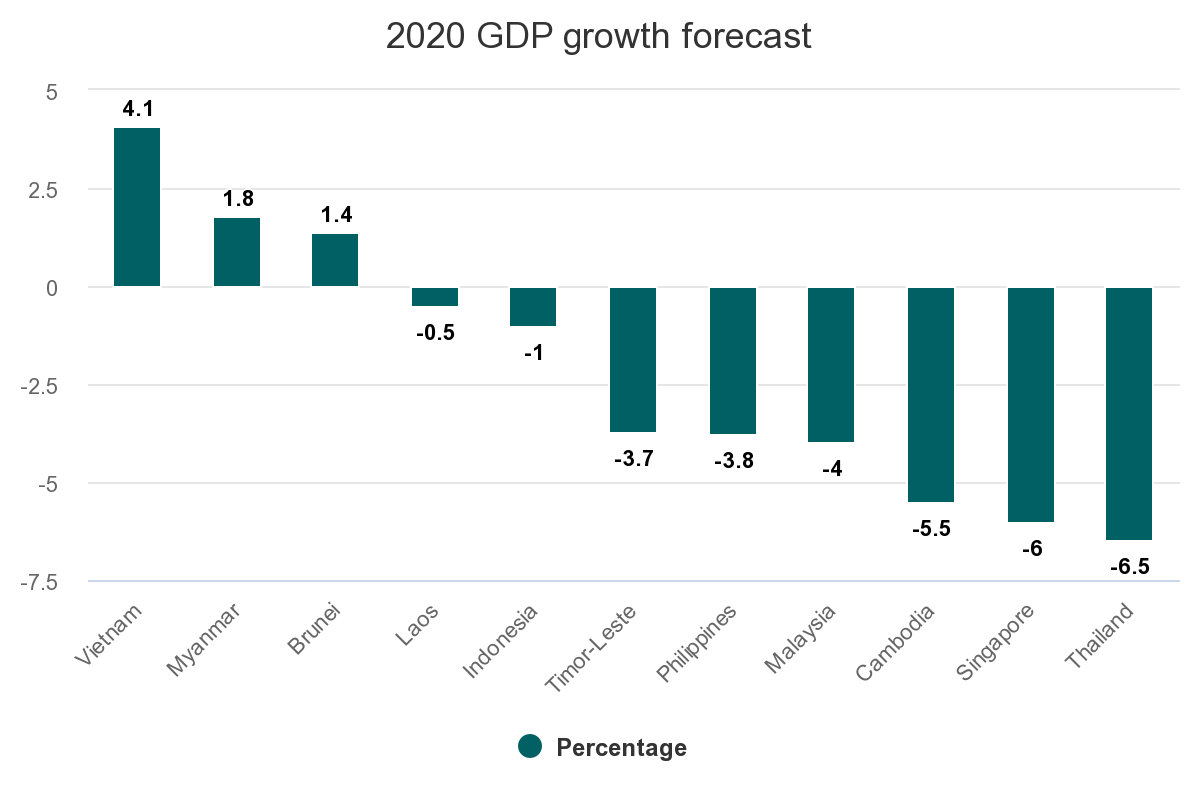

Summering av Vietnams ekonomi under H1 2020

Vietnam har under pandemin stått ut i mängden som ett land med noll dödsfall och 355 fall i covid-19. Sedan 27:e juni har inget nytt fall registrerats. Samtidigt är Vietnam det land i Sydostasien med högst tillväxt trots tillfälligt begränsad export. Tillväxten för Vietnam landade på 0,36 procent YoY under andra kvartalet i år, en kraftig justering mot första kvartalet som redovisade en tillväxt på 3,83 procent. Asiatiska Utvecklingsbanken ADB prognostiserade förra månaden att Vietnam kommer att vara det land i Sydostasien som växer starkast under 2020 med så mycket som 4,1 procent följt av Myanmar på 1,8 procent.

Samtidigt väntas inflationen för 2020 hamna någonstans kring 3 procent enligt källan ovan, en minskning med 0,3 procent från föregående genomgång i april. Som jag skrev i bloggen i början av februari så har bland annat priset på fläskkött fått inflationen att skjuta i höjden. Senast jag såg officiella priser på fläskkött var i maj och då låg priset kring VND 100000/ kg dvs. ~$4,29/kg. Vid den tidpunkten låg inflationen för januari på 6,43 procent YoY och kärninflationen 3,25 procent YoY. Nu, drygt ett halvår senare, ligger inflationen och kärninflationen för juni på 3,17 procent respektive 2,45 procent YoY. Regeringen har satt ett tak för inflationen på maximalt 4 procent.

PMI-data är den data som jag följer mest och som jag rapporterade i maj så föll PMI för tillverkningssektorn i april till 32,7. Den lägsta nivån sedan mätningarna började, men siffrorna för maj som kom in i början av innevarande månad visade en beskedlig återhämtning på 42,7. Trots bättre siffror kvarstod den nedåtgående trenden för nyanställningar, inköps- och försäljningspriser, backlogs och lager. Kort och gott kan man säga att den stigande konfidensen låg i att covid-19 sågs, enligt inköparnas konsensus, vara under kontroll nationellt.

Eftersom Vietnam är fortfarande en frontier market är FDI, foreign direct investment, väldigt intressant att titta på. Vietnamesiska företag med FDI står för 70 procent av landets export. Under första halvåret sjönk de utländska investeringarna till $8,65 miljarder dollar, minus 4,9 procent mot motsvarande period i fjol. Samtidigt väntas $15,67 miljarder dollar genom nytt FDI, FDI pledges, på att få investeras i Vietnam under året. Detta är en minskning med 15,1 procent mot motsvarande period i fjol.

Tre större händelser under H1

MSCI Index review – Inga förändringar

Som väntat flyttas inget land från MSCI Frontier till MSCI Emerging markets bevakningslista. Däremot välkomnas Island till Frontier under sommaren 2021. Några länder som riskerar att flyttas ner till lägsta klassen Standalone nästa år är Bangladesh, Libanon, Argentina och Nigeria. Ett land som meddelades redan i fjol om en flytt från MSCI Frontier till MSCI Emerging markets list är Kuwait, flytten färdigställs i november i år och är diskonterad av marknaden.

Gällande Vietnam har MSCI tagit bort meningen om clearinghus, “There is no formal clearinghouse, and the VSD acts as the clearing agent”, vilket kan tolkas att VSD ses numera som ett formellt clearinghus för börserna. I övrigt sker det flertalet stora regelförändringar inom investeringslagen, värdepapperslagen och lagar rörande noterade bolag under 2021.

Den 8:e juni, klubbades EVFTA igenom i den vietnamesiska nationalförsamlingen. Med 95,45 procent av rösterna vann Ja-sidan och handelsavtalet är nu officiellt igång. Jag skrev om omröstningen i EU-parlamentet i februari och då nämnde jag att det som kvarstod vad alltså en omröstning på en vietnamesiska sidan.

Skatteförslaget går ut på en reduktion på bolagsskatten och tillhörande avgifter för nystartade företag. Förslaget innebär en reduktion på bolagsskatten från dagens 20 procent till 15-17 procent beroende på företagets omsättning och antalet anställda. Förslaget är inte byggt på en så kallad krona-för-krona princip som vi skulle kalla det i Sverige, utan väntas kosta statskassan $669,5 miljoner dollar årligen i uteblivna skatteintäkter.