Året 2022 kom att bli slutet för flertalet bedrägerier som pågått under lång tid och involverat flertalet stora namn inom Vietnams näringsliv. Bland dom förekommande profilerna som har fått sin dom eller gömmer sig utomlands finner vi Trinh Van Quyet grundare av FLC Group, Pham Thanh Tung ordförande för Tri Viet Securities, Do Anh Dung, ordförande för Tan Hoang Minh samt Truong My Lan, ordförande för Van Thrinh Phat Group och många fler. 2021 riktade SSC, Vietnams Finansinspektion, ett tydligt budskap om att förstärka marknadsövervakningen, förbättra hantering av marknadsmissbruk och skydda investerarnas intressen. Ett år senare kom då konsekvenserna för ovannämnda profiler.

Samtidigt som arresteringarna avlöste varandra upplevde aktiemarkanden en kraftigt sjunkande likviditet. Margins calls stod som spön i backen och de tidigare så högt belånade depåerna minskade sista två kvartalen hos mäklerierna och enligt flera bedömare kan belåningen ha minskat med så mycket som 20-30 procent QoQ.

VN-index stod som högst den 10:e januari 2022 på 1536.45 och stängde vid årsskiftet på 1012.87dvs. -34% från toppen och blev det 4:e sämst presterande index 2022 globalt. Samtidigt sjönk omsättningen per handelsdag från $1,1 miljard dollar i slutet av april till $375 miljoner dollar den 27:e november.

Det positiva med den kraftiga nedgången är att de topp 100 största bolagen handlas till kraftig rabatt mot motsvarande bolag i regionen. Enligt data från Bloomberg handlas topp 100 i Vietnam för 2023F till P/E 10.4x, P/B 1.5x och P/E ratio på 8.6. VN-index för 2023F på P/E 9.6x mot grannländerna Filippinerna 13.2x, Indonesien 14.2x och Thailand 15.4x. Vietnams aktiemarknad motsvarar i skrivande stund 64,2% av landets BNP.

Inhemska investerare minskade sin omsättning medan utlänningarna ökade genom främst ETFer som stod för 30 % av all utländskhandel. Trendbrottet skedde i början av december när utländska investerare nettoköpte för $557 miljoner dollar och slutade på ett nettoköp för helåret 2022 på $1,2 miljarder dollar. Detta skedde samtidigt som vietnamesiska investerare nettosålde för $805,6 miljoner dollar i november följt av $405 miljoner dollar i december.

Mitt i allt detta elände tändes några ljus. Till följd av de uppmärksammade marknadsmanipulationerna senaste åren som pressat beslutsfattarna att göra något åt saken och de återkommande problemen med byråkratin på obligationsmarknaden så antogs Decree 65. Kort och gott förstärks regleringen kring villkoren som utfärdare av företagsobligationer måste förhålla sig till och till vem dessa obligationer får marknadsföras till.

Värdet på vietnamesiska obligationsmarknaden uppgick 2021 till $27 miljarder dollar varav $26,7 miljarder dollar utfärdades till en mindre krets investerare sk. private placements. Efter att dekretet sjösatts och bedragarna arresterats sjönk värdet obligationsmarknaden under 2022 med 60% till följd av återköp av obligationer och investerare som flydde ut från vietnamesiska obligationsfonder.

En annan god nyhet är att likviddagarna kortades ner under 2022 från T+3 till T2, vilket effektiviserar handeln av värdepapper och ökar attraktionen för Vietnams aktiemarknad, flört till MSCI och FTSE? Slutligen tillkom hundratusentals nya inhemska investerare och i december uppgick antalet registrerade inhemska aktiedepåer till 6,8 miljoner. I och med ökningen har nu drygt 7% av alla vietnameser i Vietnam en aktiedepå! I december 2021 uppgick den siffran till 4,2 miljoner. Samtidigt uppgick antalet utländskt ägda aktiedepåer i Vietnam till 42711 stycken från 39510 stycken (inkl 4136 institutionella depåer) i december 2021.

Derivatmarknaden upplevde det bästa året sedan dess start och låg på ungefär 250 000 terminskontrakt per handelsdag mellan januari till november i år. Detta kan jämföras med ett snitt på 10954 kontrakt per handelssession under 2017. Även likviditeten, open interest, ökade på derivatmarkanden, som för övrigt består av warranter och futures fortfarande. Den 17:e augusti i år toppade open interest på 65760 terminskontrakt.

Något att se fram emot under 2023 är noteringen av techbolaget VNG på alternativa listan UPCoM som jag skrev om 2018. VNG beslutade under senaste stämman att sälja 7,1 miljoner stamaktier som ägs av VNG, vilket motsvarar en blivande free float på UPCoM om 24,7 procent av aktierna till ett snittpris om $7,73 per aktie och ett market cap om $277,2 miljoner dollar.

Förhoppningvis kommer 2023 vara året då noteringarna tar fart då noteringen av SOEs och privata bolag har minskat varje år sedan den här bloggen startade 2017, från 274 noteringar 2017 till 53 stycken 2022.

Slutligen tänkte jag summera vietnamesiska makroåret 2022 och BNP-tillväxten landade på 8,0% för helåret vilket är 1-procentenhet över den långsiktiga trenden som ligger mellan 6-7% per år CAGR. Förklaringen till denna urstarka siffra ligger i ett återöppnande efter pandemin som drabbade landet lite senare än övriga länder då de stängde gränserna tidigt.

Inflationen kom igång på riktigt och steg med 4,5% under helåret och främsta segmenten som drev upp inflationen var matpriserna (5,2% YoY) och byggmaterial (7,1% YoY). Under 2023 kommer regeringen att dra ner på subventioner kopplade till hälsovård och elpriser vilket kan öka inflationen ytterligare.

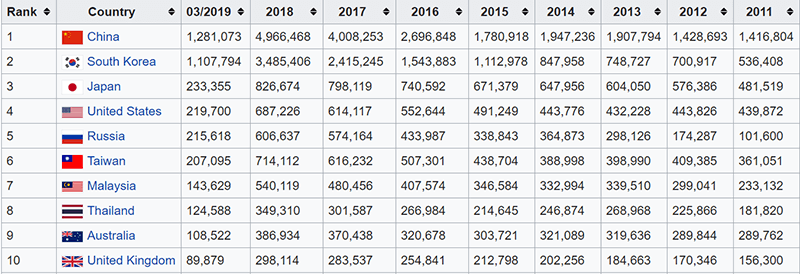

Den sista PMI-siffran för servicesektorn hamnade på 46,4 i december vilket är ett tapp mot 47,4 i november, en av förklaringarna till tappet är minskad efterfrågan inom tillverkningsindustrin i huvudsak de större exportmarknaderna USA, Kina, Japan och Sydkorea.

Avslutningsvis ökade utbetalningarna av utländska direktinvesteringar i Vietnam med 13,5% YoY till $22,4 miljarder dollar och är den högsta siffran på 5 år och oftast brukar bolag som Samsung och Apple inklusive underleverantörer stå för lejonparten av dessa investeringar. Under 2022 däremot tillkom ett skandinaviskt bidrag nämligen danska LEGO!