Under förra vecka föll världens börser under ett par dagar för att sedan återhämta sig. På den vietnamesiska aktiemarknaden har volatiliteten legat kvar på höga nivåer och många analytiker oroar sig för retrailkunder med hög belåning samtidigt som antalet nyöppnade depåer växer snabbare än någonsin. Under Under december månad ökade antalet nyregistrerade depåer med 60 000 stycken och eftersom man får ha endast en depå (Investment account) per person/juridisk person i Vietnam betyder det att vi fick i bästa fall 60 000 nya investerare på en månad! Enligt nätmäklaren Saigon Securities uppskattade dom att drygt 70 procent av alla nya kunder är nybörjare på aktier.

Under hela 2020 öppnades 392000 nya depåer och motsvarar en fördubbling från 2019. En av orsakerna till den kraftiga kundtillströmningen hos internetmäklarna är att fastighetsmarknaden genomled en dubbelsmäll i fjol, dels genom pandemin och dels en avtagande riskaptit för fastighetsinvestering. En annan orsak som förmodligen väger tyngre är att vietnamesiska centralbanken SBV sänkte räntan 3 gånger under 2020 på short-term deposits, bankkonton med ränta med löptid under 6 månader. Tillströmningen av nya investerare tros även ligga bakom den ökade likviditeten på aktiemarknaden likt Robinhood-investerarna på amerikanska aktiemarknaden. Som jag har tidigare nämnt är likviditeten på helt andra nivåer än för ett år sedan.

Samtidigt som vi närmar oss ett år sedan hela världen stängdes ner har vietnamesiska finansinspektionen, SSC, uppmanat banker och finansinstitut att försöka förebygga ett kraftigt börsras ifall läget i Vietnam förvärras. SSC kommer att öka bevakningen på aktiemarknaden och uppmanar investerare att läsa på om bolagen och drabbas inte av panik vid kraftiga svängningar. Senaste veckorna har det blossat upp stora klustersmittor runtomkring i landet och detta kommer med all sannolikhet påverka riskaptiten på vietnamesiska aktiemarknaden.

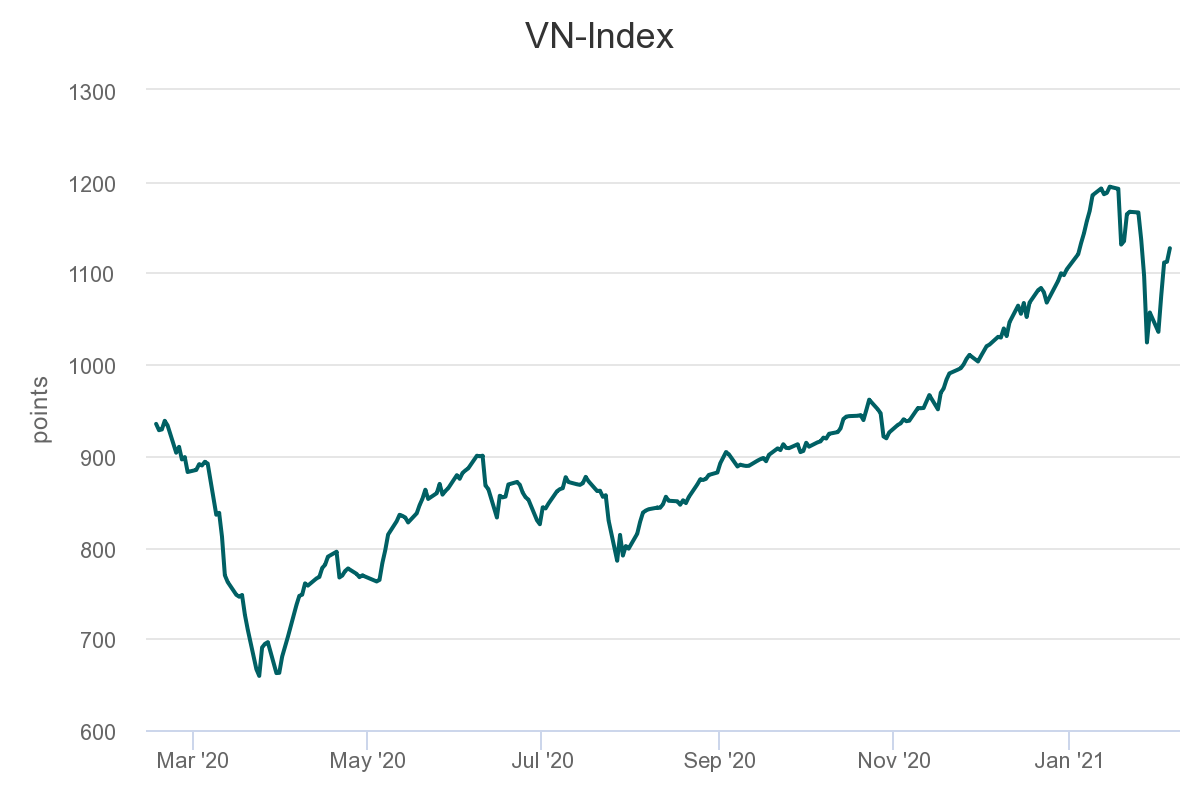

Börsfallet som vi såg för någon vecka sedan var en naturlig vinsthemtagning i kombination med ett större utbrott av covid-19 sedan VN-index stigit med 124,48 punkter till som högst 1194,20 den 15:e januari. Den 27:e januari meddelades två stora covid-19 utbrott i Quang Ninh and Hai Duong provinserna vilket orsakade ett fall på -6,67 procent vilket är det kraftigaste fallet i den vietnamesiska aktiemarknadens historia. SSC menar på att nya investerare stod för den större delen av panikförsäljningar under fallet den dagen medan utländska investerare passade på att nettoköpa för VND 1,1 biljoner ($47,8 miljoner dollar).

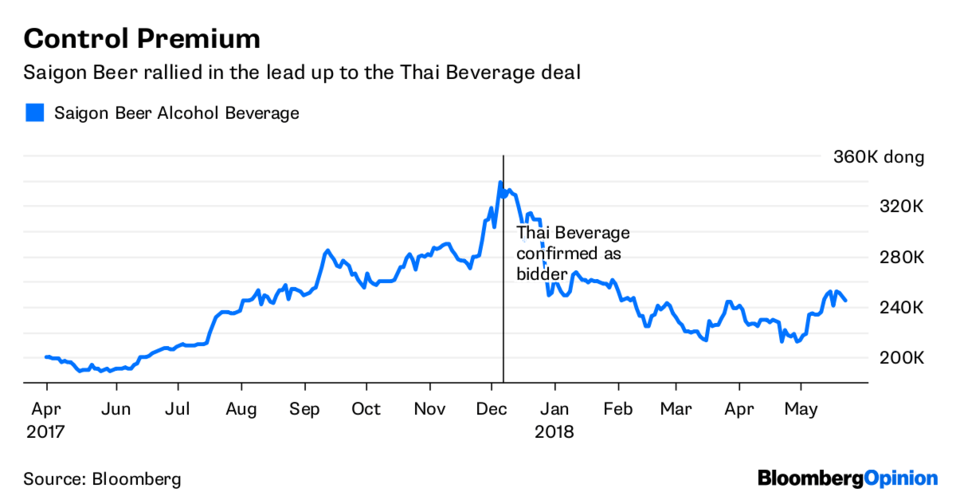

VN-index har under 2020 stigit kraftigt samtidigt som värderingarna ligger fortfarande på låga nivåer mot globala peers. Faktum är att många vietnamesiska börsbolag har haft rekordår när det kommer till omsättning och vinst vilket har gjort att det välkända P/E-talet som används flitigt i vietnamesiska finansnyheter har faktiskt inte rör sig nämnvärt.Den 28:e december 2020 handlades VN-index till P/E 16.03 vilket är en aning högre mot augusti när indexet handlades kring 14,7 samtidigt som S&P500 handlades till 27,3 och Thailands SET index 21,3. Frågan man ställer sig är ju givetvis om värderingen i Vietnam är hög eller låg historiskt sett och även där ligger faktiskt dagens värdering betydligt lägre än tidigare år. Medianen för VN-index P/E-tal 2018-2020 är 16,4 samtidigt som den högsta nivån såg vi under förra peaken i den 22:a mars 2018 när P/E-talet för VN-index handlades omkring 21,6.

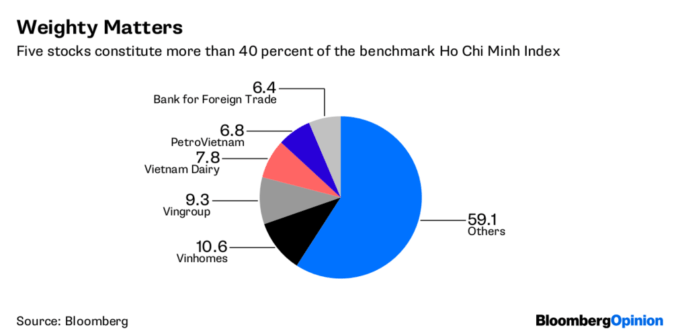

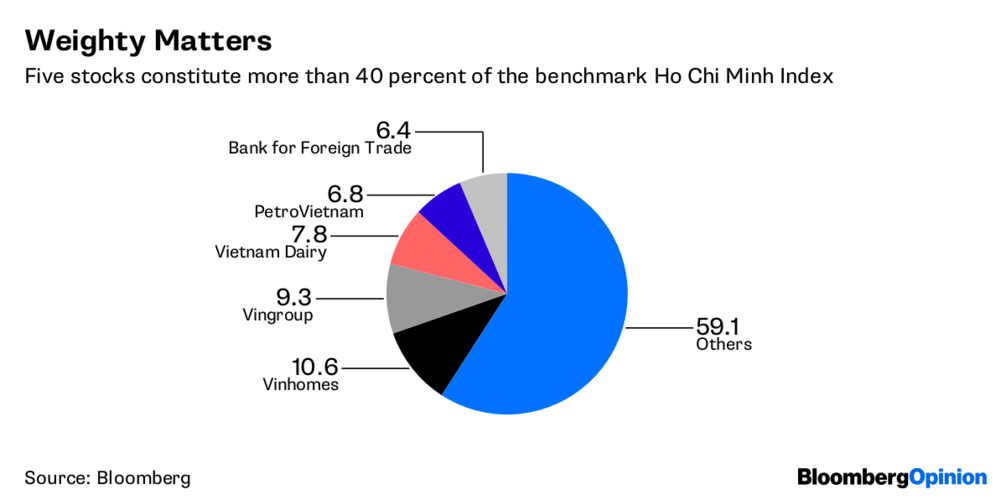

Den 24:e mars 2020 handlades VN-index till 659,21, den lägsta nivån under pandemin. Drygt 11 månader senare handlas VN-index drygt 670 punkter högre. När VN-index handlades som högst i år, omkring 15:e januari, registrerade 82 av 480 aktier på HoSE ett nytt all time high! Vietcombank noterade exempelvis sitt all time high den 7.e januari i år på VND 107000/ aktie och passerade därmed ett börsvärde på över $17 miljarder dollar och blev därmed den största banken i banksektorn. Vinhomes, en del av konglomeratet Vingroup fick se sitt börsvärde stiga till $15 miljarder dollar efter en rusning på 34 procent under sista 3 månaderna av 2020 och blev därmed det tredje största bolaget på VN-index efter Vingroup och Vietcombank.

Avslutningsvis räknar SSI ett base case för VN-indexet 2021 där indexet bör handlas kring P/E 18 vilket betyder en utveckling på 21,3 procent för helåret. Bakgrunden till värderingen ska vara kapitalinflödet från omvärlden, en stabil valuta och fortsatt positiv BNP-tillväxt.