När elefanterna slåss försvinner myrorna: Khmer-proverbet fångar känslan av fara i det eskalerande handelskriget mellan USA och Kina. Världens två supermakter har låsta betar på grund av tullarna och resten av världen – i synnerhet Asien – verkar riskera att trampas ihjäl av supermakterna. När handelskriget leds in i den tredje månaden med USA som sagt att införa ytterligare en ny omgång tullar på 200 miljarder dollar i höst, utvidgas konflikten fyrafaldigt, är en sanning klarare än någonsin: I en globaliserad ekonomi finns ingenting isolerat. Det finns inget som ett handelskrig med nålprecision med vissa utvalda mål där tullarna slår ner på sina mål och lämnar allt omkring dem oskadade. I sitt försök att straffa Kina för orättvis handelspraxis och minska ett handelsunderskott på $375 miljarder dollar, orsakar Trump-administrationen även skada på några av USAs allierade i Asien, vilket tvingar dem likt myror under elefanternas fötter att kriga eller fly.

Betrakta Vietnams problem. Kina och USA, som alla har sina egna våldsamma historier i Vietnam, är nu landets viktigaste handelspartners. Tillsammans stod jättarna för ungefär 35 procent av Vietnams export förra året, vilket främjade omvandlingen från att vara en sömnig leverantör av ris och kaffe till att bli ett tillverkningsnav. När handelskriget bröt ut, skapade det ringar på vattnet som nådde Hanoi. En snabb devalvering av den kinesiska yuanen ledde en kort uppgång på vietnamesiska dongen och en nedgång i börsen. Rykten spred sig om ett inflöde av billiga kinesiska konsumtionsvaror och hotet om amerikansk protektionism sprider sig på sätt som skulle påverka Vietnams viktiga export. Oron var befogad: Nästan $5 miljarder dollar i vietnamesisk export är en del av Kinas varukedja, vilket innebär att de kan känna effekten av att bli utsatt för de amerikanska strafftullarna.

Snart började en annan reaktion äga rum. Drev från handelskrigets faror har många utländska företag med säte i Kina – dessa myror under elefanternas fötter – börjat flytta produktionen från Kina till Sydostasien. Ett tecken på denna utveckling visades i mitten av juli när en grupp besökare visade sig på Vietnams norra kust nära Ha Long Bay. Männen i vita skjortor och mörka slipsar var inte turister. De representerade 72 japanska företag, inom industrin alltifrån textilier till elektronik, och de letade efter en ekonomisk tillflykt. ”Många av dessa japanska företag har varit verksamma i Kina,” berättade Nguyen Duc Tiep, en tjänsteman från den lokala investeringscentrat. ”De vill expandera sina verksamheter och flytta de befintliga från Kina för att eliminera risker som orsakas av landets stigande produktionskostnader och genom handelskriget mellan USA och Kina, vilket gör det svårt för japanska företag att exportera sina produkter till USA från Kina.”

Follow the shoe

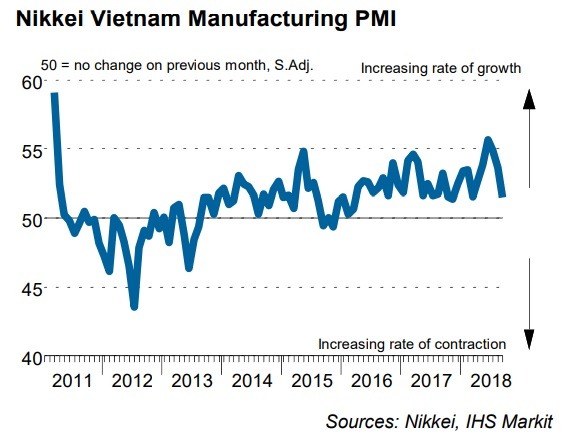

De japanska affärsmännen kan vara handelskrigets första ekonomiska offer. Övergången till att flytta tillverkningen bort från Kina är inte ett nytt fenomen. Under de senaste åren som lönerna i kinesiska fabriker har ökat kraftigt, har många företag, både utländska och kinesiska, börjat flytta åtminstone en del av sin verksamhet till Sydostasien för att dra nytta av lägre produktionskostnader. I Vietnam, där lönerna knappt är en tredjedel av dem i Kina, gör Adidas nu dubbelt så många skor som i Kina, och Intel och Samsung Electronics har gjort investeringar där i miljard dollar-klassen. Landets exportledda tillväxt beror på att man har attrahet utländska investeringar och nu kan amerikanska och kinesiska politiker påskynda sin ankomst. ”För många företag är handelskonflikten en katalysator för att utforska regioner som de inte hade tänkt på tidigare”, säger Jon Cowley, en skatte- och handelspartner vid advokatbyrån Baker McKenzie i Hong Kong. ”För andra är det en accelerator för en process som de redan påbörjat. Handelskonflikten pressar dem bara över målstrecket. ”

Det är fortfarande tidigt i handelskriget, endast två månader har kriget pågått, så många av dessa företagsförflyttningar har tar bara tagit form. Fortfarande är tävlingen igång att säkra överproduktionskapacitet över hela regionen – i Thailand, Indonesien och på andra håll. I slutet av juli godkände Delta Electronics, en taiwanesisk tillverkare av Apple Power Components, en $ 2,14 miljarder buyout av sin thailändska affiliate för att klara de växande handelsriskerna. Även i sommar öppnade Hongkongs Techtronic Industries (T.T.I.), tillverkaren av Hoover dammsugare och Milwaukee power tools, en ny fabrik i Vietnam och en annan, den sjätte i USA. Ungefär 76 procent av T.T.I.s intäkter kommer från Nordamerika. ”Vi har alltid sagt att vi inte vill ha alla våra ägg i en och samma korg”, säger företagets verkställande direktör, Joseph Galli, i augusti och betonade vikten av ”en flexibel produktionsskedja”.

Produktionsskedjor, oskyldiga som de låter, är ett ställe för säkerhetsproblem i detta handelskrig. Amerikanska exporten som Kina slår med tullavgifter är oftast enkla varor som kommer nära hemmet: fläsk, sojabönor, whisky. Men Kinas export till USA, speciellt inom högteknologi, är komplexa produkter som samlas i Kina från en svindlande mängd utländska komponenter och råvaror. En bärbar dator som skickats till Amerika, till exempel, kan ha en sydkoreansk skärm, en japansk hårddisk och ett minneskrets från Taiwan. En tullhöjning svider för varje del av denna internationella produktionsskedja. Asiens mest avancerade ekonomier, däribland Japan, Sydkorea och Taiwan, är så globaliserade att de lätt kan fastna i denna protektionistiska korseld.

För Taiwan står mest på spel. De levererar 18 procent av Kinas totala import av mellanprodukter, eller nästan 14 procent av Taiwans bruttonationalprodukt, enligt Stimson Center i Washington. Som Tsai Ming-fang, en ekonom vid Taipei’s Tamkang University, berättade för Bloomberg: ”Trumps tariffer ger taiwanesiska företag ytterligare ett incitament att flytta till Sydostasien.”

Dammet som sparkas upp av handelskriget döljer det faktum att Asien är världens mest dynamiska handelsregion. Enligt Världshandelsorganisationen hade Asien 2017 världens snabbaste tillväxt i handeln för både import och export, 9,6 procent respektive 6,7 procent. För 18 månader sedan trodde ledarna i Vietnam och 10 andra länder i Stillahavsområdet att de ekonomiska utsikterna skulle stärkas ytterligare genom skapandet av Trans-Pacific Partnership. Avtalet, som inkluderade USA och Japan, men inte Kina, erbjöd också chansen att, som en grupp, driva tillbaka Pekings orättvisa handelspraxis såsom immateriella rättigheter och som tvingar företag som gör affärer i Kina att dela med sig av sin teknik.

President Trump avvisade T.P.P. avtalet. Nu, med minskat inflytande i regionen, belönas USA av sitt handelskrig ensamt och lämnar många av sina tidigare asiatiska partners, och många amerikanska företag, fast i mitten som söker den säkraste vägen ut.

För att kompensera konfliktens negativa inverkan har Peking sänkt tarifferna till de asiatiska länderna, en påminnelse om att Kina kommer att förbli den ensamma supermakten i Asien långt efter det att handelskriget är slut. Denna kompensation kan dock inte stoppa tillverkarnas utflöde från Kina till Sydostasien. Den amerikanska sko-och tillbehörstillverkaren Steve Madden flyttar till exempel från Kina till Kambodja – 15 procent i år, 30 procent år 2019. (En amerikansk studie från modeindustrins som släpptes i juli visade att två tredjedelar av Alla textilföretag förväntas sänka produktionen i Kina under de närmaste två åren, med hänvisning till USAs protektionism som den största utmaningen.) Att flytta produktionen till en ny plats är dyr och komplicerad. Med tanke på den notoriska mannen bakom handelskriget och den kaotiska churnen i amerikansk politik håller vissa chefer fast i hopp om att allt kommer att gå undan. Men eftersom nya tariffer på ytterligare $200 miljarder dollar på kinesisk import, med 6 031 produkter på mållistan, ser handelskriget inte längre ut som en kortsiktig kris.

När striden eskalerar, är det oroande att kinesiska företag kan flytta mer operationer söderut med hjälp av taktik för att leverera sina varor till USA. Den vietnamesiska är åtminstone vaksam mot kinesiska intrång. Deras antagonistiska historia med sin norra grann – tusen år under kinesisk imperialism, gränsöverskridandet 1979, de pågående tvisterna över Sydkinesiska havet – har färgat de senaste protesterna mot kinesiska företag. Det verkar nästan som karmisk återbetalning att Vietnam kan dra nytta av Kinas konflikt med USA, ett land som trots sitt eget långvariga krig här har blivit en av Vietnams starkaste allierade.

Ingen kan förutsäga all smärta och permutationer i handelskriget. Den vietnamesiska regeringen är försiktig, även utvisar en försumbar nedgång i tillväxt under de närmaste fem åren. I juli höjde Standard Chartered sina tillväxtprognoser för Vietnam till 7 procent i år baserat på inflödet av utländska direktinvesteringar. Förutom att locka till sig företag som säkrar sina kinesiska satsningar, kan Vietnam också dra in amerikanska köpare ivriga att diversifiera sin import utanför Kina. ”Samförståndet före var att T.P.P. skulle vara katalysatorn ”, säger Michael Kokalari, chefekonom på det Vietnam-fokuserade kapitalförvaltningsbolaget VinaCapital. ”Men handelskriget kan vara det som verkligen öppnar dammportarna.” I Vietnam kan kämpande elefanter bara ge de tursammaste myrorna en chans att trivas.

Källa: https://www.nytimes.com/2018/08/29/magazine/can-vietnam-avoid-getting-hurt-in-the-crossfire-when-the-tariffs-are-flying.html