Precis när känslan att pandemin och misären i världen skulle åtminstone göra en paus, så gick Vladimir Putin från ord till handling i hans sak om att “rädda sitt folk från neonazister” som styrde Ukraina. Eftersom kriget pågår och ändras från dag till dag känner jag att det inte är någon mening att gå in på djupet i konflikten utan rikta fokus på Vietnam och hur landets ekonomi kan påverkas på lång och kort sikt.

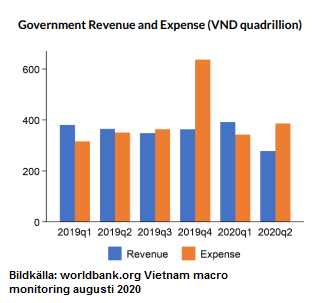

Sedan invasionen inleddes för lite mer än en vecka sedan har ryska rubeln devalverats från 300 RUB per VND den 20:e februari till 217 RUB/VND i fredags den 4:e mars, drygt -27%. För rubeln mot amerikanska dollarn som är den mest förekommande handelsvalutan har värdet sjunkit från 0,013 RUB/USD till 0,009 under samma tidsperiod, drygt -30%.

Kort och gott har ryska importen från Vietnam blivit drygt 30% dyrare och på detta har sanktionerna lett till att Ryssland kastas ut från betalsystemet SWIFT som gör det ännu dyrare och tidsmässigt kostsammare att importera varor från Vietnam. Dessutom har transporterna blivit betydligt mer komplicerade då vissa fraktbolag har pausat sina rutter med sina fartyg, flyg och tåg till Ryssland.

Med detta sagt kommer Vietnams producenter av varor med all sannolikhet påverkas, sen om det sker i större eller mindre grad per enskilt bolag har att göra med storleken på den ryska kundstocken. Jag har läst flertalet artiklar om detta under veckan och fått olika kommentarer från bolag gällande detta.

Det enda vi kan fastslå att Vietnams export till Ryssland och Ukraina uppgick till $3,2 miljarder dollar 2021, medan importen uppgick samma år till $2,3 miljarder dollar. Motsvarande siffror för Ukraina är betydligt mindre där exporten till Ukraina uppgick 2020 till $460 miljoner dollar och importen från Ukraina uppgick till $205 miljoner dollar, varav $85 miljoner dollar härrör från frukostflingor…ukrainska frukostflingor.

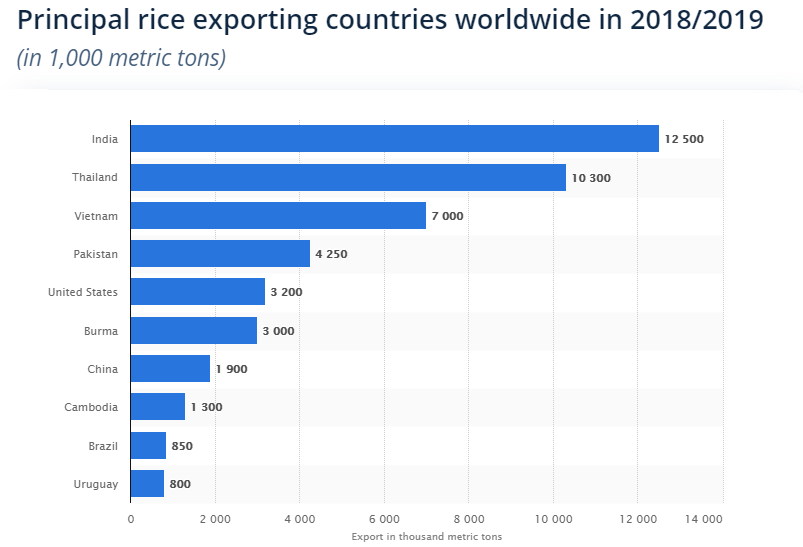

Vietnams export i sin helhet växte med 19% YoY under 2021 till $336,26 miljarder. Med det sagt är exporten till Ryssland och Ukraina tillsammans väldigt begränsad. Så om nu Ryssland blir utfryst från väst och exporten minskar pga kraschad rubel och ökade transportkostnader, vilka tar över Ryssland och Ukrainas andel av Vietnams export? Bland de exportländer som ökar importen från Vietnam snabbast är Nya Zeeland (CAGR 19% sedan 1995), Tyskland (CAGR 28% 2014-2019), Förenade Arabemiraten (CAGR 42% 2014-2019) och Storbritannien (CAGR 52% 2014-2019), källa OECD.

Så om nu exportandelen till dessa två länder är obetydlig i sammanhanget, flertalet länder ökar sin import från Vietnam tvåsiffrigt, vilka problem kan Vietnam stå inför om denna invasion blir långvarigt? Precis som resten av världen kommer invasionen leda till två saker, högre råvarupriser och anstängd utrikespolitik.

Vietnam har det problemet att relationen till Kina är tudelad, å ena sidan är det en viktig och gammal handelspartner å andra sidan pågår en konflikt om territorierna längd Sydkinesiska havet. Om Vietnam skulle, mot all förmodan, fördömma Rysslands invasion och införa sanktioner mot Ryssland, skulle VIetnam få stora problem med relationen med Kina och många grannländer. Ukraina å andra sidan har en viktig betydelse för vietnams rikaste då åtminstone två av dom rikaste vietnameserna i landet har bott och studerat där och Vingroup grundades i Ukraina 1993 under namnet Technocom.

När det kommer till problemet med stigande råvarupriser har Vietnam gott om vissa soft commodities såsom ris, cashewnötter, kaffe, frukt och fisk som skulle möjliggöra att hålla priserna på dessa varor relativt stabila nationellt. Beträffande olja och bensin så har Vietnam sedan ett halvår tillbaka stora problem med stigande bensinpriser vid mackarna, precis om i Sverige. Konflikten skulle förstås påverka den redan växande problemet med bensinransoner och stängda bensinmackar, vilket skulle i sin tur påverka landets ekonomi mer än vad den redan gör idag.