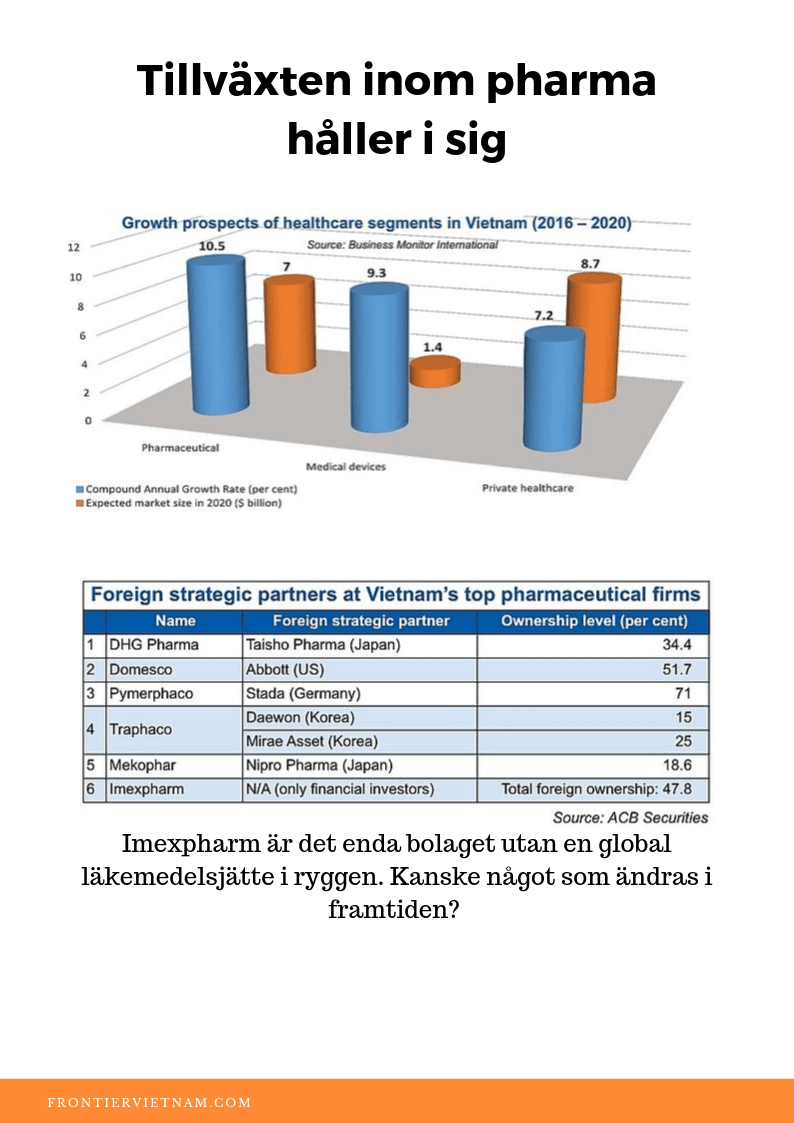

I takt med att den vietnamesiska befolkningen blir äldre och den breda massans medvetenhet kring mediciner ökar kan Imexpharm vara morgondagens vinnare, landets fjärde största läkemedelstillverkare. Jag vill poängtera att jag inte ägare aktien, men efter en genomgång av bolaget så känner jag att jag kommer nog sannolikt äga en liten stek närmaste halvåret. Jag kan med en gång säga att det var inte lätt att hitta vinnaren bland vietnamesiska företag inom pharma. Initialt såg Domesco (HoSE:DMC) ut att kamma hem segern när jag gick igenom finanserna och bolagets historia. Det som var mest intressant var att Domesco har sedan 2015 Abbott Laboratories som största investerare motsvarande 51% av bolaget.

Det största hotet mot branschens lönsamhet just nu, är att landets regering implementerade 2017 en policy som innebar prisjusteringar mellan 10-15 procent för samtliga läkemedel. Detta medförde att priset på läkemedel sjönk i Vietnam med 21 procent året därpå. Många bolag har haft ett riktigt jobbigt 2018 och 2019 vilket har gjort det mer aktuellt att kika efter just den läkemedelstillverkare som kommer ut som vinnare.

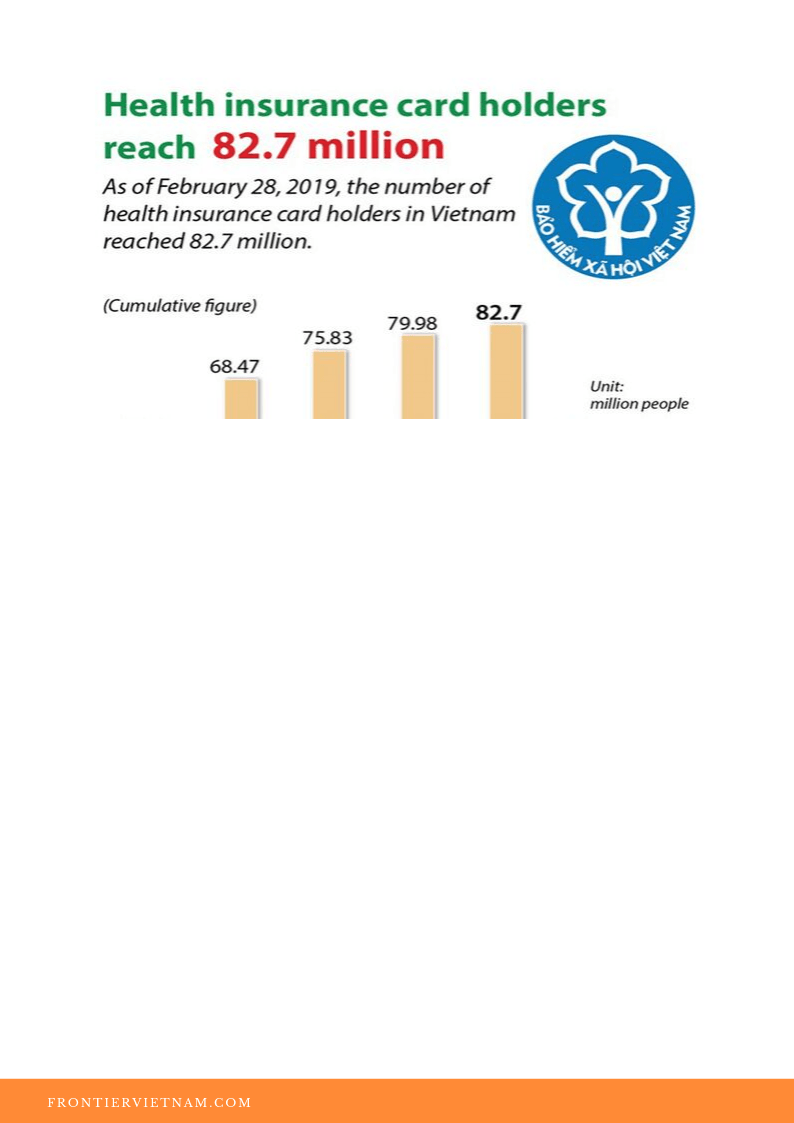

En riktigt stor uppsida inom just sektorn som helhet är att andelen vietnameser med statlig sjukförsäkring uppgick till 87 procent 2018. Det kommer givetvis medföra ökad tillgång till offentlig sjukvård och ökad försäljning av läkemedel och behandlingar som tillhandahålls av offentliga sjukvårdsanläggningar.

När det kommer till konsumentbeteendet i Vietnam så har allt fler konsumenter gått från att köpa billig generika i lokala matbutiken till att besöka apotek hos lokala sjukhus som i regel erbjuder läkemedel av högre kvalitet. Dessutom begärde nyligen regeringen att landets läkemedelsproducenter ska satsa på högre standarder när det kommer till produktion och märkning av läkemedel Detta leder till att inhemska läkemedelsproducenter måste lägger mer kapital för investeringar för utrustning och produktutveckling.

Dags att kika på Imexpharm Corporation (HoSE:IMP)

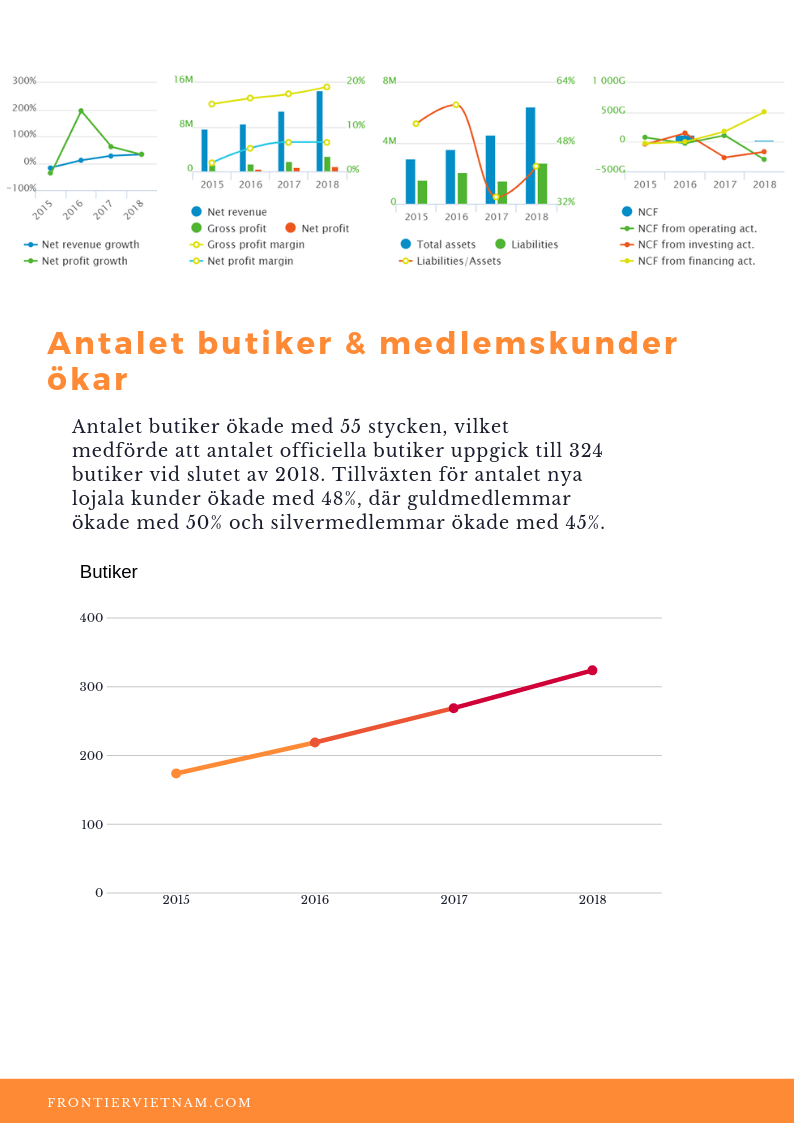

Imexpharms aktie skulle jag beskriva som en stabil utdelare med stigande kassaflöde. Handlas till ett lågt beta med en kontantutdelning kring VND 1800 per aktie per år. Värderingsmässigt handlas aktien kring P/E 19 och P/B 1,69 mot konkurrenten DMCs 10 respektive 2,13. En stor fördel gentemot konkurrenterna är att Imexpharm har en bredare ägarspridning i det utländska investerarkollektivet. DMC har Abbott Laboratories medan den största utländska ägaren i Imexpharm är en småbolagsfond från Schweiz, Kwe Beteiligungen Ag följt av irländska Balestrand Ltd. Imexpharm, IMP, korades 2018 till det mid-cap bolag på vietnamesiska börsen med bäst corporate governance och efter att ha kikat i kvartalsrapporterna och årsrapporterna på 161 sidor så förstår jag varför. Väldigt transparent bolag med många nyckeltal och förtydliganden i sina rapporter, big like!

Rong Viet skrev i en rapport om Imexpharm 2017 med samma case om varför man bör äga aktien, skälet stavas UHC. UHC, är en förkortning för universal health coverage, är ett begrepp som handlar helt enkelt om möjligheten till vård till så många som möjligt genom diverse sociala skyddsnät. Det handlar alltså inte om att täcka alla sjukdomar för alla utan möjligheten att kunna söka sjukvård. Vietnameserna har idag ett bra grundskydd på pappret där 87 procent av landets befolkning har en sjukvårdsförsäkring. 97 procent av alla barn som föds i Vietnam får en grundvaccination i jämförelse med USAs 95 procent. Detta innebär inte att alla har råd att söka sjukvård för alla åkommor, men en stabil grund.

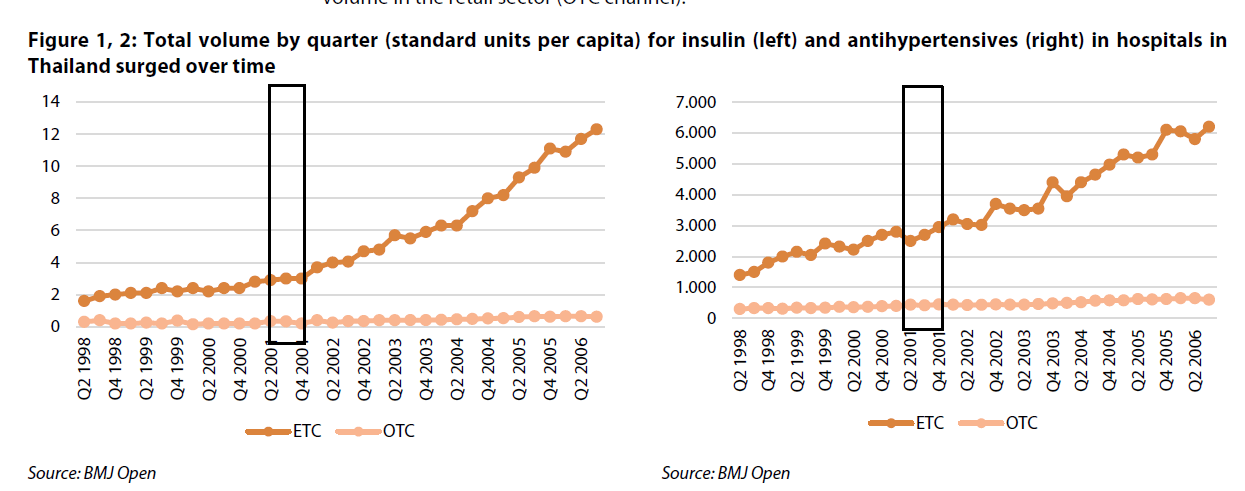

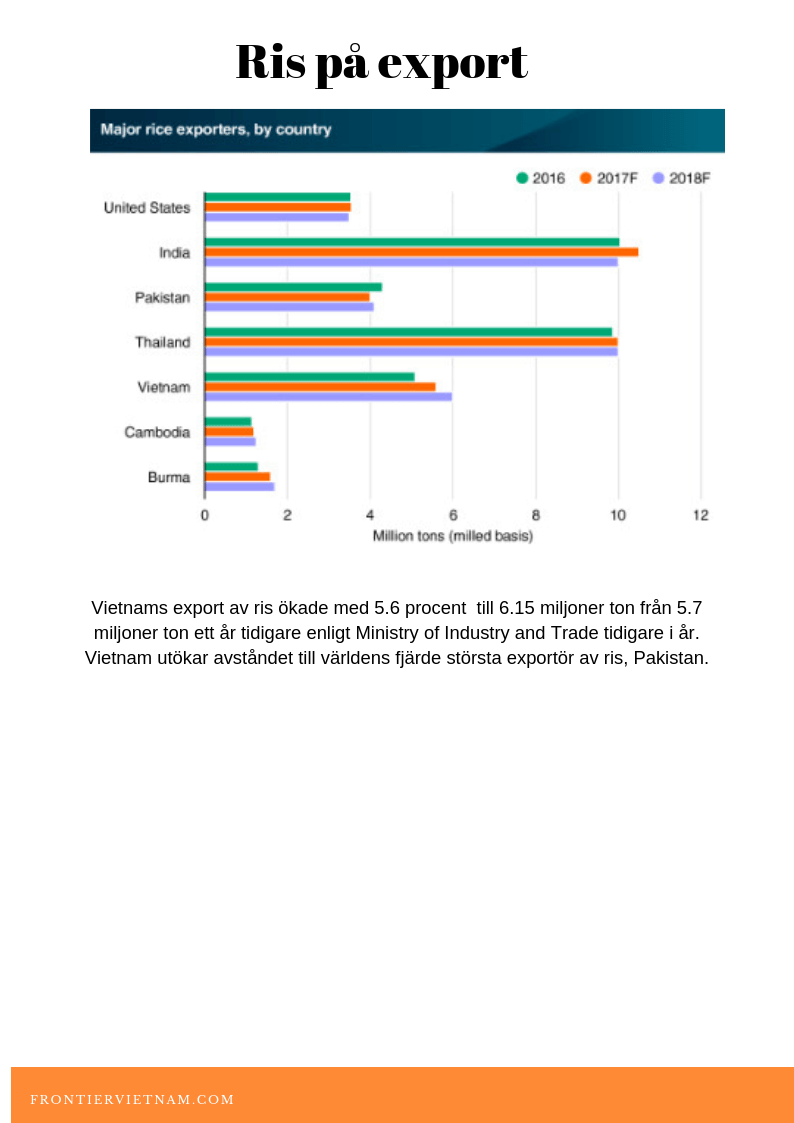

Att utöka möjligheten för folk att ha råd med mediciner och prispressa sjukvårdskostnaderna för patienterna har visat sig effektiva. Thailand genomförde en stor sjukvårdsreform 2001 vilket resulterade i att 95,5 procent av landets befolkning hade en sjukvårdsförsäkring. Utfallet blev att fler sökte sig till sjukhus för att behandla sjukdomar som de tidigare inte kunnat söka bot för och läkemedel såsom insulin och blodtryckssänkande läkemedel ökade kraftigt under en lång period efter att policyn implementeras. På bilden nedan ser man tiden för implementeringen i Thailand och hur läkemedlen såldes i volym, via retail (OTC) eller via sjukhus (ETC). Detta pågår för fullt i Vietnam!

Nya policies kommer att främst rikta sig till att en bredare massa som ska kunna ha råd att söka sjukvård och detta kommer givetvis att bekostas av staten, men för att förebygga en skenande utgift har regeringen, som som sagt, sett till att tillverkarna sänker priserna. I gengäld så promotar regeringen inhemska läkemedel framför internationella. Många ser att allt fler stora företag inom dagligvaruhandeln och elektronikjättar som Digiworld och Mobile World söker sig till att ta del av kakan i detta pharma-race. Sett till exemplet med Thailand behöver man som investerare inte oroas över företag som Digiworlds stora möjligheter att sprida försäljningen av läkemedel via sitt butiksnät då statistiken visar att fler söker sig till sjukhus före retail. Kan vara värt att känna till att detta hot finns.

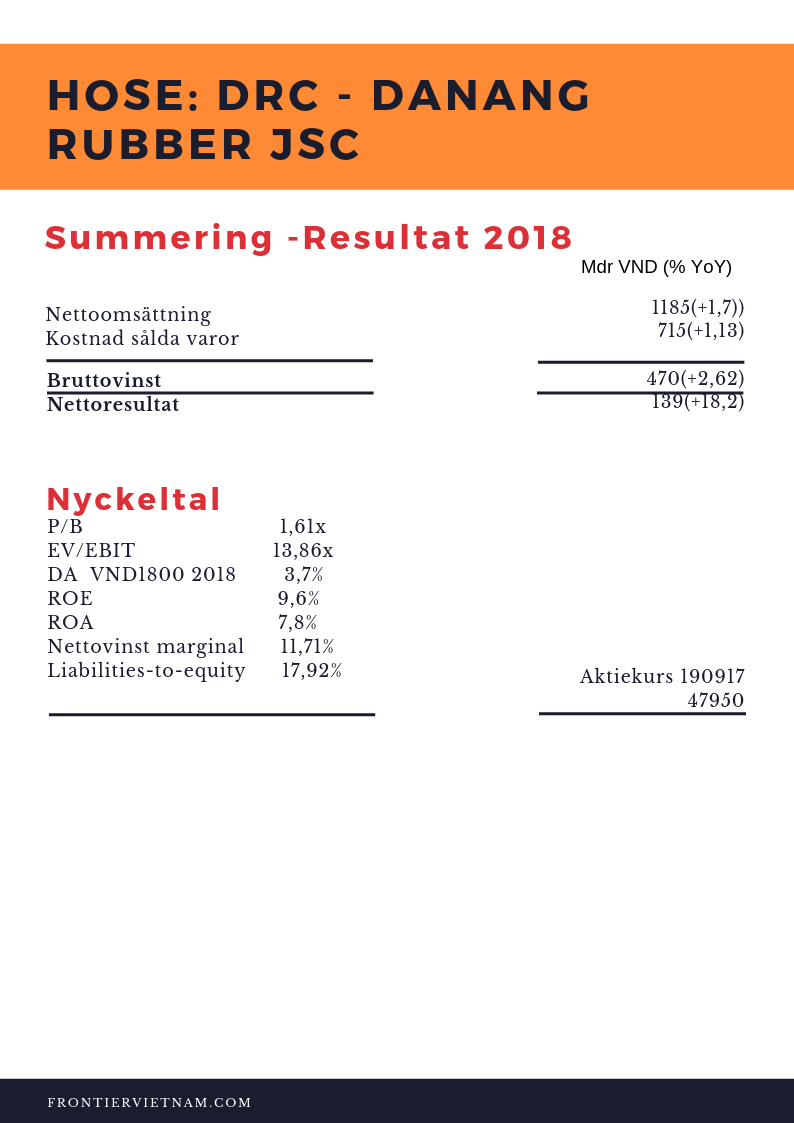

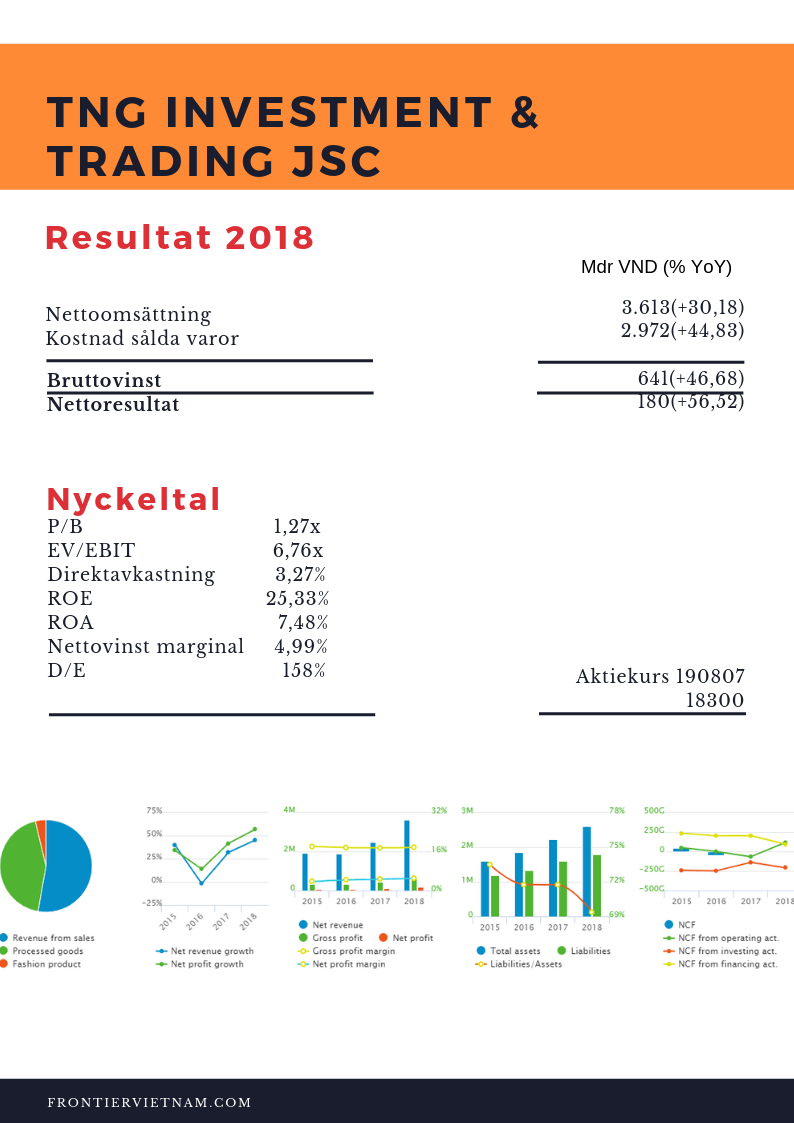

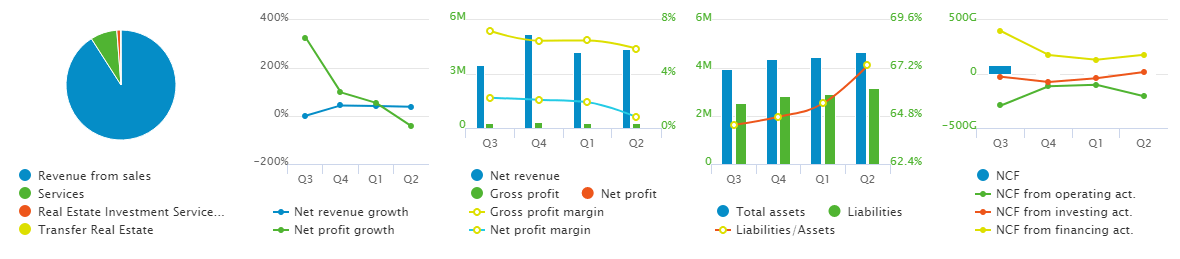

Nyckeltalen

*Edit: Ska givetvis stå Imexpharm Corp och inte DRC nedan*