HNX:TNG Hemsida Under sommaren har nog ingen missat att allt fler skriver om den stora företagsflytten från Kina som började på riktigt för drygt ett år sedan. Flytten, som jag har tjatat sönder er läsare med, har varit ensamt en av de största framgångarna för Vietnams ekonomi. Inte nog med att exporten har ökat till […]

Sök: “handelskrig” (Sida 1 av 4)

Vi hittade 33 resultat för din sökning.

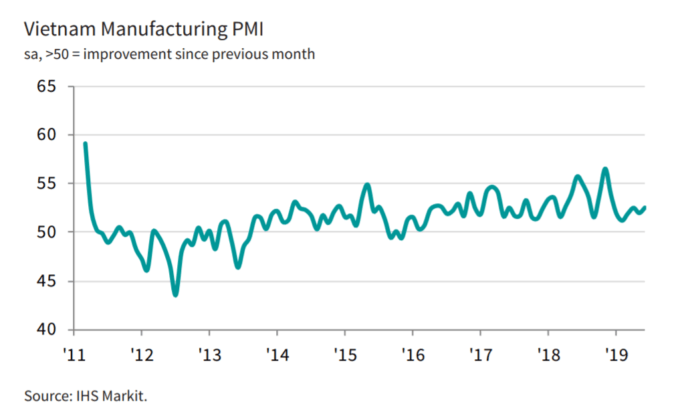

Jag har nu under min semester börjat grubbla över Vietnams kommande halvår. Som ni säkert vet så brukar inte ekonomisk hårddata förändras över en natt. Visst är det så att påståendet Vietnam är den största vinnaren i handelskriget börjar kännas ganska uttjatat? Jag kan inte riktigt släppa förra månadens PMI-siffror som faktiskt visade ett trendbrott […]

Vietnams PMI för tillverkningsindustrin för juni 52,5 (52,0) – Handelskriget gör avtryck

Liksom många andra frontiermarknader kan Vietnam inte undgå externa risker. Det tar bara lite längre tid innan dom syns ekonomiskt. PMI:t för juni visade visserligen inga dramatiska förändringar i sin helhet. Däremot märks försvagningar i exporten och affärsförtroendet hos inköparna inom tillverkningsindustrin. Exporten steg i den långsammaste takten sedan februari i år och affärsförtroendet sjönk […]

I likhet med Samsung ser allt fler underleverantörer till smartphones och smartphonetillverkare, möjligheten att undkomma handelskriget genom flytt från Kina. Med lite research kan man utröna att fler tillverkare är på ingång till Vietnam och exporten lär stiga avsevärt kommande åren. Tidigare har jag skrivit om Samsungs dominerande roll i vietnamesiska näringslivet, i synnerhet för […]

Till skillnad från resterande marknader i Asien så har FTSE Vietnam Total Return stigit med 0,5 procent i september, medan resterande tillväxtländer och frontier-marknader har backat. Vietnamesiska börserna andas optimism, inte minst efter att FTSE Russell satte landet under bevakning för en eventuell uppgradering närmaste två åren, utan även att handelskriget faktiskt kan gynna företagen […]

När elefanterna slåss försvinner myrorna: Khmer-proverbet fångar känslan av fara i det eskalerande handelskriget mellan USA och Kina. Världens två supermakter har låsta betar på grund av tullarna och resten av världen – i synnerhet Asien – verkar riskera att trampas ihjäl av supermakterna. När handelskriget leds in i den tredje månaden med USA som […]

Aktiecase: Royal International Corporation – Första börsnoterade casinooperatören i Vietnam

Många känner till att gambling är ett utbrett nöje i Asien. Under mina första månader som bloggare skrev jag en del om uppbyggandet av casinoverksamheter i Vietnam som var i ropet. I slutet av november 2018 blev det officiellt att vietnameser tilläts vietnameser att få spela på inhemska casinon om man uppfyller vissa krav. Förslaget […]

Vietnams ekonomi växte under första halvåret

Trots pandemi och upptrappat handelskrig växte Vietnam ekonomi med 1,81 procent under första halvåret. Detta är den lägsta halvårssiffran under perioden 2011-2020, men till skillnaden för större delen av omvärlden växte ekonomin. Skulle Vietnam redovisa tillväxt även nästa halvår så skulle det innebära att den nu över 30 år långa tillväxtsagan fortsätter oavbrutet sin resa. […]

KKR låg bakom miljardvolymen förra måndagen

Förra veckan skrev jag om den enorma handelsvolymen på Ho Chi Minh Stock Exchange. Något dygn senare kom nyheten att amerikanska PE-firman KKR investerar $650 miljoner dollar, drygt 6 miljarder kronor, i fastighetsutvecklaren Vinhomes. Efter affären har KKR tillsammans med Temasek ett innehav motsvarande 6 procent av Vinhomes. Aktien stängde 7 procent ovanför föregående handelsdags […]

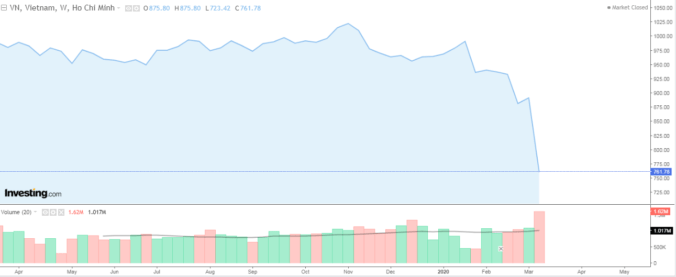

Sedan coronaviruset började dyka upp i media har oron likt en rullande snöboll övergått till ren panik på världens börser. Även om Vietnam har officiellt väldigt få fall av coronaviruset så har utländska investerare tagit hem vinsterna och lämnat vietnamesiska börserna för ett tag framöver. Utflödet började på riktigt redan i februari efter att smittan […]