I ett land som växer är infrastruktur och logistik något som bara måste gå hand i hand. Utifrån det som har skrivits i bloggen under årens lopp så har vi gått igenom Vietnams infrastruktur, ömsom hot och ömsom möjligheter.

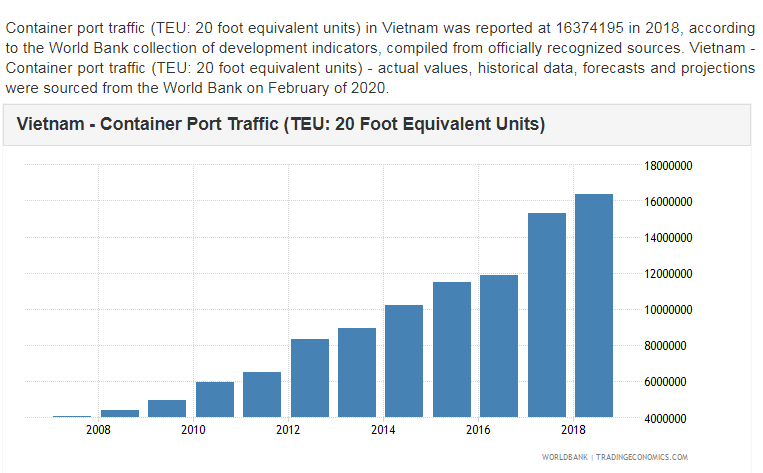

Det har skrivits om flygindustrins supertillväxt, tågtrafikens modesta expansion, de lite tradiga motorvägsbygget runtom i landet och inte minst turerna kring kapplöpningen om vilken stad som får igång sitt tunnelbanenät först. Det vi inte har gått in så speciellt mycket på är sjöfarten, djuphavshamnarna och containerfartygen. Ett området som väntas ta emot last motsvarande 300 miljoner ton i år och mellan 400-500 miljoner ton före 2030.

Det här caset är något i hästväg då sektorn har kantats av ekonomiska problem i närtid, läs Vinalines . Om man istället blickar mot de enskilda casen i sektorn så har jag valt att kika på de tre av de fyra största hamnarna. Tanken är att skriva om min favorit av dessa tre, Danang Port JSC och sektorn i stort för att sedan skriva om de två största hamnarna i ett senare tillfälle. Vilka utmaningar står hamnarna inför och hur ser andelen av den totala frakten ut hamnarna sinsemellan? Efter drygt 20 timmar research på området kan man summera följande pros and cons:

- Lasttrafiken inom sjöfarten ökar med 10-12 procent CAGR senaste decenniet. Tillväxten snittar på 2-3 procent globalt.

- Regeringen lägger stora investeringar på att bygga ut containerhamnarna

- Inflytelserika rederier från länder såsom Singapore, Nederländerna och Japan väljer att gå in i vietnamesiska sjöfartsinvesteringar.

- Det finns idag 45 större hamnar som tillsammans har en kapacitet att emot last motsvarande 470-500 miljoner ton per år. Utöver det finns det 275 mindre hamnar avsedd för godstrafik.

- De fyra största hamnarna omsättningsmässigt är i kronologisk ordning Haiphong International Container Terminal, Cai Mep, Tien Sa/Da Nang Port och slutligen Cat Lai. Cai Mep och Cat Lai är världens 26:e respektive 25:e största containerhamnar och står för 55-65 procent av den totala vietnamesiska genomströmningen av allt gods via sjövägen. Haiphong står för 25-30 procent av genomströmningen av gods och Da Nang står för drygt 10 procent.

- Enbart nya Lien Chieu i Da Nang väntas kosta uppåt $150 miljoner dollar från regeringen. Något som har fått regeringen att söka utländska investerare till projektet.

- Hamnarna Cai mep, Cat lai och Haiphong (HICT) som står för den största delen av den totala genomströmningen av gods till och från Vietnam uppnår inte sin fulla kapacitet. För närvarande körs de på 30 procent kapacitet pga antalet små hamnar i närområdet.

- Innan djuphamnarna fanns var man tvungen att enbart använda sig av sk. transshipments det vill säga att man lastade av större lastfartyg i “närliggande” djuphamnar såsom Singapore och Thailand till mindre fartyg med destination Vietnam. Processen är dyr, ungefär 30 procent dyrare, och kan ta upp till en veckas fördröjning. Idag utgörs fortfarande 80 procent av container importen och exporten går via transshipments till småhamnarna kring de stora djuphamnarna i Vietnam, enligt VPA/ Vietnam Ports Association.

- Uppskattningsvis kostar det totalt $2,4 miljarder dollar per år för containerfraktbolagen att inte använda djuphamnarna i Vietnam.

- Småhamnarna ligger tätt kring de två stora i söder respektive norr och gör det olönsamt idag att bygga ut Cai Map och HICT. Tätheten skapar förseningar och stora trafikstockningar påväg in i sundet.

- Vägarna till och från djuphamnarna i Vietnam är undermåliga och lastbilar för vidare transport från hamnarna delar väg med personbilstrafiken på en- till tvåfiliga vägar. Detta har delvis med att många industriparker inom EZs (ekonomiska zoner) har byggts längs de äldre vägarna National highway 5 och 1 som byggdes på 30-talet. Inga järnvägar finns för närvarande från hamnarna för godstrafik vilket gör transporterna dyrare.

- Modernare system såsom ePorts för e-betalning och dokumenthantering online finns enbart på Cat Lai Port.

Med allt detta sagt så tänkte jag gå in på mitt aktiecase, Danang Port JSC

Danang Port JSC – Den lönsamma hamnen med bäst geografisk förutsättning

Tittar man på Danang Port utifrån det ekonomiska så är det en ganska liten spelare. Sett till statlig inblandning så gör jag ett undantag från min regel om att investera i privatägda bolag. Branschen i stort är fortfarande väldigt influerad av statlig inblandning och det bara är så. Statens ägarandel hos Danang Ports och konkurrenterna ser ut som följande:

Per 200216:

Port of Hai phong JSC 92 procent

Danang Port JSC 75 procent

Saigon Port JSC 65,45 procent

Cat Lai Port JSC 47,69 procent

Det som väger upp caset är en rad faktorer, inte bara ekonomiska. Det första som väckte mitt intresse var tillväxten i omsättningen och givetvis vinsten. Danang port är den enda hamnen med exponentiell tillväxt och med näst lägst skuldsättning, debt to assets, av de fyra största hamnarna. Kort och gott kan man säga att Danang Port är inte störst, men mest lönsammast och med bäst geografiska förutsättningar.

Till skillnad från Hai phong, Cat Lai och Cai Mep ligger Tien Sa/ Danang Port i Da Nang bay som vetter direkt ut mot Sydkinesiska havet. Detta möjliggör en fortsatt expansion utan att geografin sätter stopp och sedan flera år tillbaka planerar man för första spadtaget av Danang ports framtida hamn för containerfartyg, Lien Chieu . Tanken är att låta nuvarande Tien Sa port bli en hamn för kryssningsfartyg och Lien Chieu bli landets nav inom fartygsfrakt. Idag delar kryssningsfartygen med containerfartygen plats i Tien Sa Port.

Som jag nämnde innan i pros and cons så är det känt sedan länge att företag från Nederländerna, Singapore och Japan har visat sitt stöd för att investera i den nya hamnen, men sedan tre månader tillbaka sitter en styrelseledamot från Danang Ports största kund, Mr. Chen Yung Chan som representerar singaporianska Wanhai lines.

Samtidigt som hamnen är avsedd för fraktfartyg främst så finns det en växande andel kryssningsfartyg som lägger till i hamnen. Under 2017 fick hamnen besök av kryssningsfartyg vid 82 tillfällen, bland annat av MSC Lirica. Bara under januari i år var den siffran 13.

Investeringarna i hamnen som helhet låter sig inte väntas. I juli 2018 avslutades fas 2 av den stora uppgraderingen av Tien Sa till ett värde av $44 miljoner dollar varav 36 procent kom från företagets kassa. Genom statliga Vinalines, Vietnam National Shipping Lines Corporation, har man likt dom andra hamnarna en säker finansiär som premierar hamnarna när de uppnår sina finansiella mål, vilket Danang Port JSC lyckats med råge.

Så hur står sig Tien Sa mot de fyra största hamnarna? Betydligt bättre än vad man kan tro! Jag ska försöka jämföra det så pedagogiskt som en lekman som jag kan göra.

Efter utbyggnaden av Tien Sa som slutfördes 2018 så ökade hamnens förtöjnings kapacitet i form av DWT – Deadweight tonnage från 50 000 till 75000. DWT är summan av vikterna på lasten på ett fartyg dvs.inte vikten. Det innefattar bränsle, sötvatten,varorna, proviant, passagerare och besättning tillsammans. När det kommer till just en hamns DWT så brukar man prata om DWT-kapaciteten vid en bädd. Tien Sa har 7 bäddar på totalt 1193 meter, så bäddarna snittar på 170 meter i längd och 10 meter djupa. När det kommer till storleken på containerfartygen kan hamnen ta emot fartyg kring 4000 TEU. Den totala kapaciteten ligger för närvarande kring 600 000 TEU per år. TEU står för twenty-foot equivalent unit och är ett mått på hur många tjugofotscontainrar ett fartyg kan lasta. Nuförtiden är de flesta containrar 40 fot så man brukar antingen använda FEU eller helt enkelt skriva en FEU som 2 TEU. Slutligen är Tien Sa en av tre djuphavshamnar i hela Vietnam.

Med allt detta sagt så står sig Tien Sa just nu som den bästa hamnen för större fartyg. Samtidigt som konkurrenterna har projekt igång för att expansion, men har inte riktigt kommit till första spadtagen. Haiphong exempelvis är endast 7 meter djup som mest och har visserligen möjlighet att hantera 3 miljoner TEU per år och DWT på 40 000 (vanligen fartyg på +150 meter). Motsvarande siffra för Cai Mep ligger på 80 000 DWT (fartyg på +200 meter) och 1,1 miljoner TEU per år. Kort och gott Cai Mep och Haiphong kan ta hand om större båtar, då de har resurser för det, men Tien Sa och nya Lien Chieu har potentialen att kunna nå bästa kapacitetsutnyttjandet med möjlighet att på sikt ta in de just nu största fartygen uppåt 70 000 DWT, omkring 200 meter långa fartyg. För mer information kring fartygsklasser finns det en bra genomgång här.

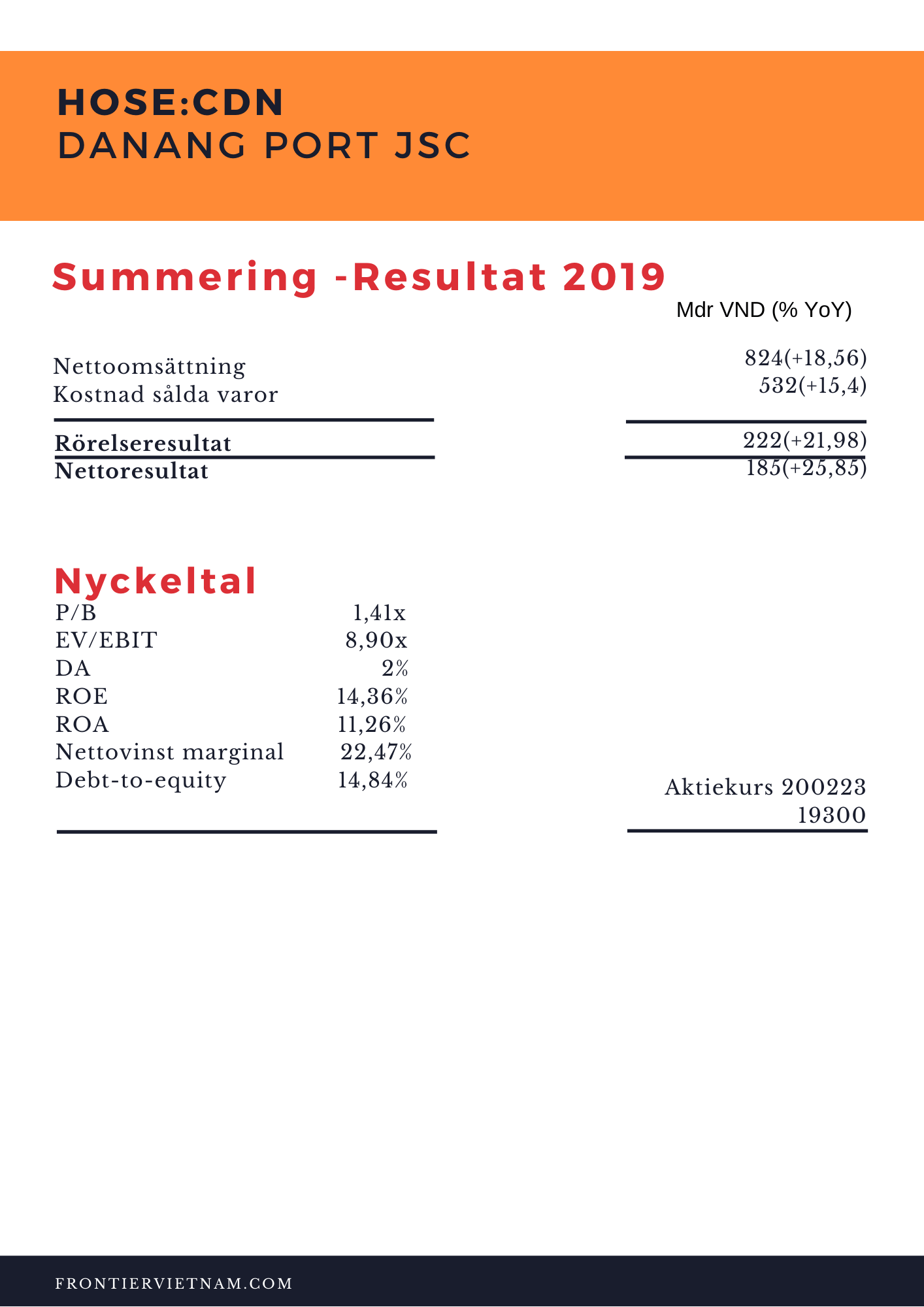

Slutligen har vi Danang Ports ekonomi och den ser riktigt lovande ut. Samtidigt som containertrafiken nationellt växer med cirka 12 procent CAGR så växer hamnens godshantering med 19,96 procent under de första 9 månaderna under 2019. Under samma period växte containervolymen med 29,46 procent och nettoomsättningen för Danang Port ökade med 15,29 procent mot perioden året innan. Bottom line slutade på + 13,33 procent mot samma period i fjol.

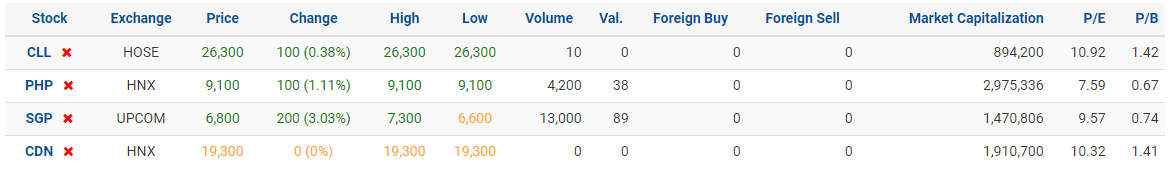

Nyckeltalen