Fiskeindustrin är något som håller mig varmt om hjärtat och har alltid varit något jag följt på avstånd. Att kika på den här marknaden för vietnams del föreföll given då Vietnam är en av de större exportörerna av Pangasius och tigerräkor, men även Tilapia. I det här caset så har jag gjort en uppföljning av […]

Sök: “fiskeindustrin”

Vi hittade 4 resultat för din sökning.

Trots ett stökigt år på grund av pandemin väljer många vietnamesiska börsnoterade företag att dela ut pengar till sina aktieägare. Jag har tagit fram de 6 bolagen som delar ut mest i år och bolagen hittar vi inom transportsektorn, reklambranschen, fiskindustrin och slutligen två bryggerier. En viktig detalj när det kommer till utdelningar i Vietnam […]

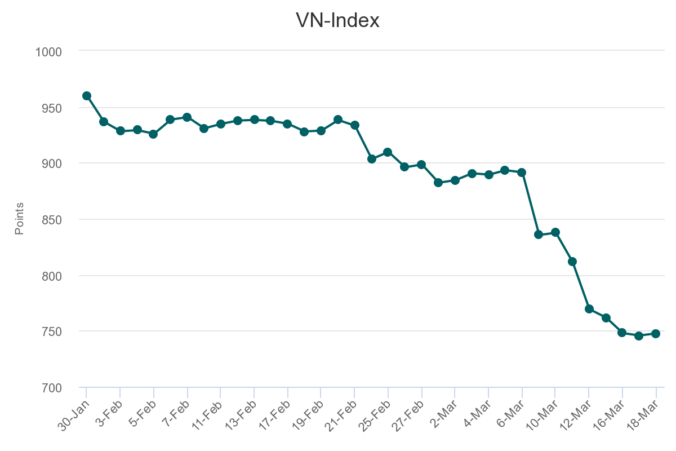

Efter att ha tappat 10 procent på fem handelsdagar var det dags att stänga på plus. Det utländska investerarkollektivet fortsatte att lasta ur sina innehav och nettosålde för $29,43 miljoner dollar under onsdagens handelssession. Med hänvisning till förra inlägget så har de utländska investerarna nettosålt oavbrutet senaste 27 handelsdagarna. Säljsidan fortsätter att fokusera på large […]

Sedan coronaviruset började dyka upp i media har oron likt en rullande snöboll övergått till ren panik på världens börser. Även om Vietnam har officiellt väldigt få fall av coronaviruset så har utländska investerare tagit hem vinsterna och lämnat vietnamesiska börserna för ett tag framöver. Utflödet började på riktigt redan i februari efter att smittan […]