Äntligen har man gått på semester och lyckats få lite andrum i renovering av huset som vi köpte för 8 månader sedan. Även om jag inte har skrivit på 2 månader så har jag följt rapportering dagligen från Vietnam som, sedan några timmar tillbaka, satt hela södra delen av Vietnam i en två veckor lång lockdown, tidigare denna månad enbart Ho Chi Minh City som avslutade sin första vecka precis. Samtidigt som pandemin har tagit över nyhetsflödet i Vietnam så finns det en hel del event som jag inte kan undvika att rapportera om i den här summeringen.

Valet

I början av april fram till första veckan i maj var det nationellt val och där valutgången var väldigt väntad och vi fick några nya personer i toppskiktet. Nguyen Xuan Phuc valdes in som Vietnams president samtidigt som Pham Minh Chinh ersatte honom som premiärminister. Nguyen Phu Trong blev återvald som generalsekreterare för vietnamesiska kommunistpartiet. Vicepresident blev Vo Thi Anh Xuan som är den yngste vicepresidenten sedan 1945 (född 1970) och enligt normen så ska posten som vicepresident innehas av en kvinna.

Pandemin

I normalfallet brukar valet ta en betydligt större plats i etern även efter valet, men 27:e april bröts den över 1 månader långa sviten utan ett enda rapporterat lokalt covid-fall. Måndagen den 4:e maj rapporterades 34 fall runt om i Vietnam som uppkommit lokalt och inte sk. importerade fall från resenärer. Trots att 14 dagars inresekarantär råder så tror man att vietnamesiska medborgare som kom tillbaka från Japan förde med sig viruset. I början stängde man ner gatukök, gågator längs större parker, nattklubbar och barer, men nu drygt 2 månader senare så är endast “folksamlingar om 2 personer” åt gången tillåtet, endast mat- och medicininköp gör det endast tillåtet att lämna hemmet och butiker och restauranger måste stängas.

Ho Chi Minh City har nu blivit epicentrum för pandemin och sedan 27:e april i år står Ho Chi Minh City för 21493 fall av totalt 37237 per 15:e juli. Antalet dagliga fall ligger i runda tal om 3000 stycken och antalet döda uppgår till 229 stycken och drygt 16 dödsfall per dag.

Samtidigt som pandemin har kommit igång på riktigt i Vietnam drygt ett år senare än större delen av världen så skärps samtidigt visumkraven, såväl för turistvisum som arbetstillstånd, och många expats i Vietnam har gett uttryck för sin oro över om de får stanna kvar eller tvingas lämna sina nuvarande jobb i landet.

Aktiemarknaden

Med en kraftigt stigande trend över antalet nya fall och dödsfall har VN-index i skrivande stund (18/7) gått ner cirka 8 procent från nya toppnoteringen som sattes den 2:a juli på 1424.28. Då ska man veta att för drygt 1 år sedan handlades VN-index på 772.60 den 27:e juli och dippade drygt 20 procent den 18:e januari från 1200 till 998.33 den 29:e januari för att sedan fortsätta sin färd norrut. Samtidigt som börsen har dragit iväg med en rejäl fram har likviditeten fortsatt att imponera och orsakat växtvärk på vietnamesiska aktiemarknaden. Likviditeten har senaste 90-dagarna snittat på $966 miljoner dollar per handelsdag i fallande trend något som för ett år sedan sågs som en sensation. I mars rapporterade jag om frustrationen hos institutionella och privatinvesterare om handelsstoppen och makulerade ordrar pga belastningen på den föråldrade handelssystemet som varit i bruk sedan år 2000. Så sent som den 5:e juli, förra veckan, så lanserades och ersatte den nya temporära handelssystemet den gamla. Det nya handelssystemet är framtaget av FPT Corp och kan hantera mellan 3-5 miljoner ordrar om dagen vilket är dubbelt så många som det gamla. Däremot är tanken att handelssystemet från Sydkorea som har diskuterats flitigt ska ersätta FPT Corps system i december i år.

2020 registrerade HoChi Minh Stock Exchange den största vinstökningen någonsin i dess 20 år långa historia. Year-on-year ökade vinsten med 46 procent vilket motsvarar VND 691 miljarder dollar före skatt ($30 miljoner dollar) och intäkterna som helhet ökade med 39 procent och $43 miljoner dollar. Transaktionsavgifter på HoSE ligger på 0,027procent och stod för 89 procent av intäkterna.

Makroekonomin

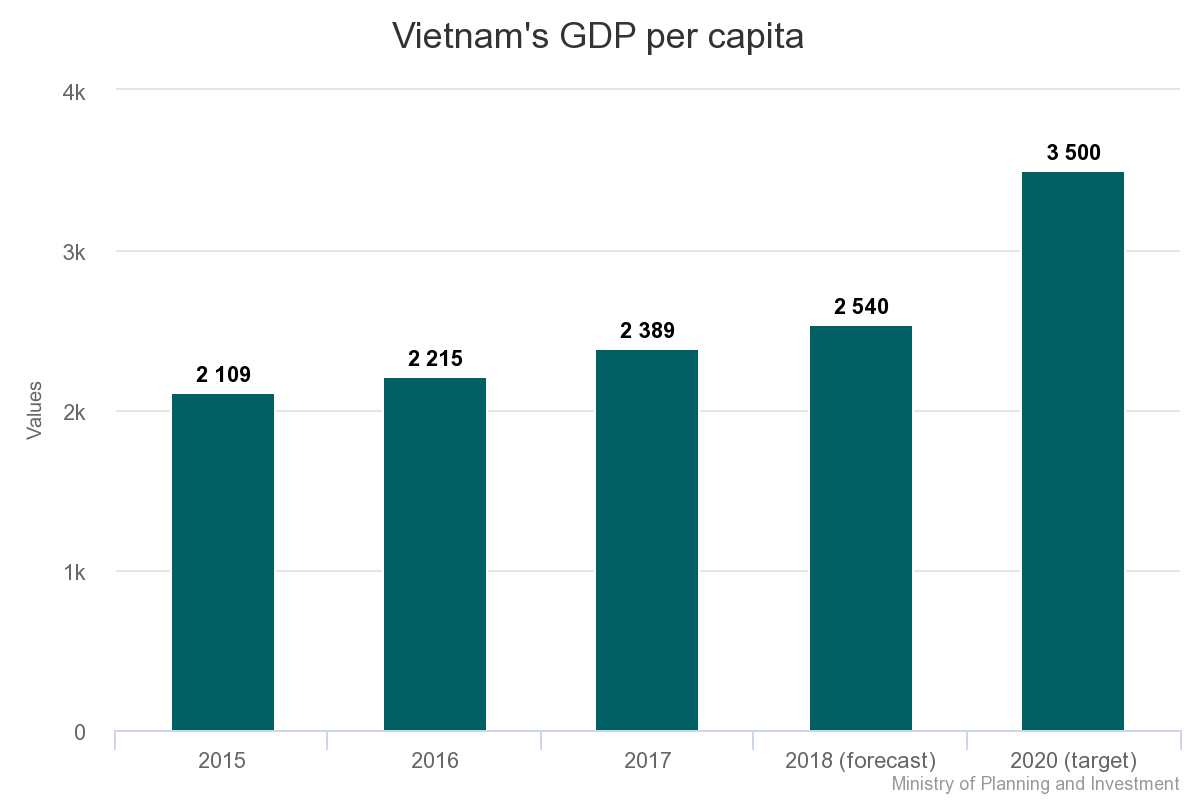

Vietnams BNP under H1 +5,64 procent YoY målet för helåret 2021 som sattes av regering sista kvartalet i fjol är 6,5 procent YoY. Som utfallet för H1 anger ser målet rätt långt borta och nu när pandemin har fått järngrepp över landet så krävs det enorma tillväxtsiffror under H2, bortåt >+7 procent, för att komma i närheten av målet.

Industriproduktionen +9 procent YoY, i par med tiden före pandemin och bättre än föregående helår 2020 som landade på +2,91 procent YoY. Varuexporten ökade med 28,4 procent under H1 mot samma period i fjol.

Inflationen har varit ett återkommande samtalsämne och i fjol var det fläskkött som fick siffrorna att pressas uppåt på grund av svininfluensan. Nu under pandemin har ägget blivit Vietnams motsvarighet till västvärldens hamstrande av toapapper och så fort matbutikerna fylls på så länsas butikshyllorna på mat och i synnerhet ägg. Sett till helheten är inflationen för h1 i år betydligt mildare och landade på +1,47 procent mot motsvarande period i fjol. De varor som sett en kraftig prisökning som kan bli ett problem senare i år är djurfoder, järn och stålprodukter samt halvledare som resten av världen lider brist på.

Portföljen

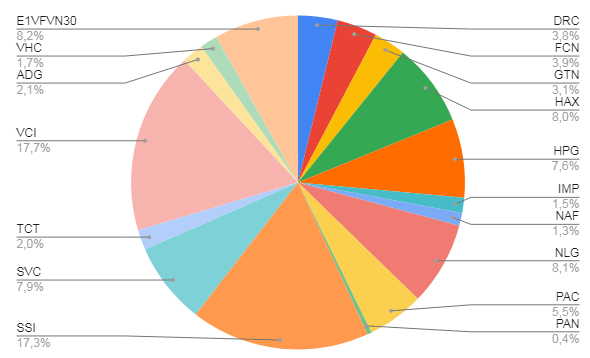

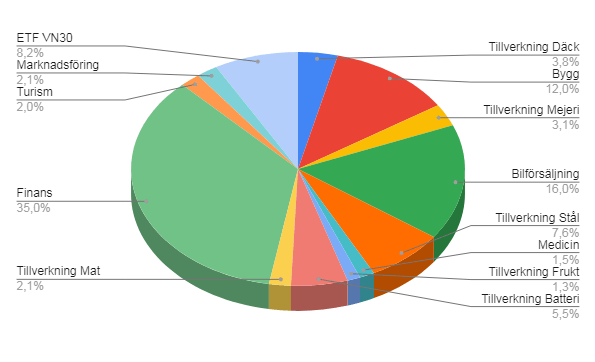

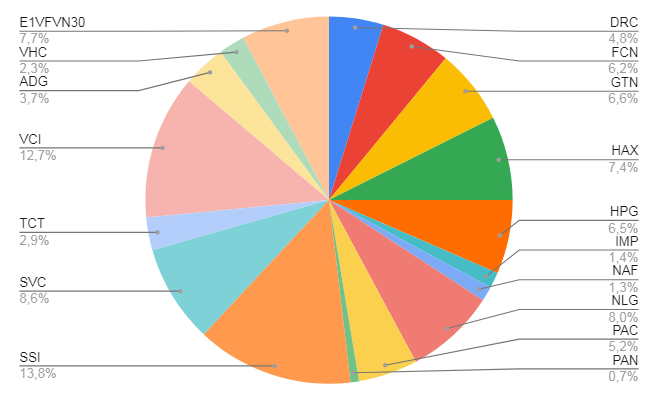

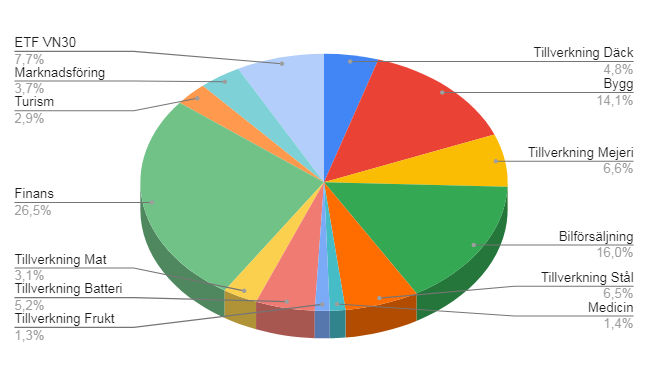

Avslutningvis har portföljen tickat på även om jag tappat drygt 15 procentenheter från toppen för några veckor sedan så är jag nöjd. Bifogar portföljen nedan och för er lojala läsare så ser ni att inget nytt innehav har tillkommit däremot har VCI och SSI dragit iväg rejält och är upp en bra bit över 200 procent över GAV. Avkastningsmässigt är jag upp 24,8 procent sedan årsskiftet och skulle börsen braka ner under 1100 på VN-index är jag inte den som är den utan kommer öka på över hela linjen. VN-index inklusive utdelningar (VN30 total return index) har stigit 31 procent i år och mycket till följd av planerna för Vingroups IPO av Vinfast i USA. Stay tuned!